Nevykdymo rizika, dar vadinama įsipareigojimų neįvykdymo tikimybe, yra tikimybė, kad skolininkas nesugebės laiku ir laiku sumokėti pagrindinės sumos ir palūkanų, atsižvelgiant į skolos vertybinių popierių sąlygas. Kredito rizika yra nuostolių rizika, atsirandanti dėl to, kad kuri nors šalis nesilaiko visų finansinių sutarčių sąlygų, visų pirma, kartu su nuostolių sunkumu, viena iš dviejų kredito rizikos sudedamųjų dalių.

Įsipareigojimų neįvykdymo rizikos vertinimas

Nors dažnai naudinga atsižvelgti į visą galimų nuostolių pasiskirstymą ir jų atitinkamas tikimybes, paprastai patogu apskaičiuoti paprastą rizikos rodiklį, įvertinantį vieną įsipareigojimų neįvykdymo tikimybę ir nuostolių sunkumą. Rodiklis vadinamas laukiamais nuostoliais ir gali būti apskaičiuojamas taip:

Numatomas nuostolis = numatytoji tikimybė x nuostolio sunkumas

Nevykdymo rizikos vertinimas yra būtinas žingsnis vertinant vyriausybės ir įmonių obligacijas ar kredito išvestines finansines priemones, tokias kaip kredito įsipareigojimų neįvykdymo apsikeitimo sandoriai (CDS) Credit Default Swap Kredito įsipareigojimų neįvykdymo apsikeitimo sandoris (CDS) yra kredito išvestinių finansinių priemonių rūšis, pirkėjui suteikianti apsauga nuo įsipareigojimų neįvykdymo ir kitos rizikos. CDS pirkėjas periodiškai moka pardavėjui iki kredito termino datos. Sutartyje pardavėjas įsipareigoja, kad skolos išleidėjui nevykdant įsipareigojimų, pardavėjas sumokės pirkėjui visas įmokas ir palūkanas. Kadangi aukštos kokybės obligacijoms paprastai priskiriami maži įsipareigojimų nevykdymo rodikliai, tokių priemonių įsipareigojimų neįvykdymo rizikos vertinimas paprastai yra svarbesnis nei nuostolių sunkumo įvertinimas įsipareigojimų nevykdymo atveju.

Todėl įsipareigojimų neįvykdymo rizika yra svarbiausia nustatant finansinių priemonių kainą ir pajamingumą. Didesnė įsipareigojimų nevykdymo rizika paprastai atitinka didesnes palūkanų normas, o obligacijų, kurioms tenka didesnė įsipareigojimų neįvykdymo rizika, emitentams dažnai bus sunku patekti į kapitalo rinkas (o tai gali turėti įtakos finansavimo potencialui).

Skolinimosi galimybės

Nors įsipareigojimų neįvykdymo rizikos apibrėžimas yra gana paprastas, jos nėra. Įsipareigojimų neįvykdymo rizikos lygis daugiausia priklauso nuo skolininko galimybių; tai yra skolininko gebėjimas laiku sumokėti savo skolas. Skolininko gebėjimams įtakos turi daug veiksnių, kurie aptariami toliau.

1. Finansinė skolininko būklė

- Kitomis sąlygomis įmonės, kurių skolos lygis yra didelis, palyginti su jų pinigų srautais, grynųjų pinigų atsargomis ar turtu, paprastai bus mažiau kreditingos nei tos, kurios turi skolų neturinčius arba skolų neturinčius balansus, likvidų turtą arba didelius pinigų srautus, skolos.

- Skolininko finansinė būklė paprastai vertinama nuodugniai išnagrinėjus pagrindus, įskaitant pelningumo, pinigų srautų, padengimo rodiklių analizę Padengimo koeficientas Padengimo koeficientas naudojamas įmonės gebėjimui sumokėti finansinius įsipareigojimus įvertinti. Didesnis santykis rodo didesnį sugebėjimą įvykdyti įsipareigojimus, likvidumą ir finansinį svertą.

2. Ekonominis ciklas ir pramonės sąlygos

- Bendrovės rezultatams gali turėti neigiamos įtakos išorinės ekonominės sąlygos arba problemos, su kuriomis susiduria jos klientai ar tiekėjai.

- Makroekonominio nuosmukio ar konkrečios pramonės šakos metu net ir gana sveikos įmonės gali susidurti su savo kreditingumo pablogėjimu. Kreditingumas Paprasčiau tariant, kreditingumas yra „vertas“ ar nusipelnęs. Jei skolintojas yra įsitikinęs, kad skolininkas laiku įvykdys savo skolinius įsipareigojimus, laikoma, kad skolininkas yra kreditingas. jų įsipareigojimų neįvykdymo rizikos padidėjimas.

- Ir atvirkščiai, ekonominio pakilimo metu arba labai geru konkrečios pramonės laikotarpiu, net ir santykinai prastos finansinės būklės bei silpnos konkurencinės padėties įmonės gali pagerinti kreditingumą ir sumažinti įsipareigojimų neįvykdymo riziką.

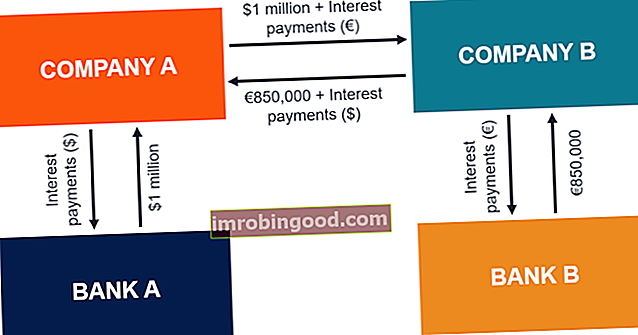

3. Valiutos rizika

- Jei įmonė yra skolinga viena valiuta, bet generuoja pinigų srautus kita, ji susidurs su valiutos svyravimų poveikiu.

- Didelis valiutų rinkų nepastovumas, jei nebus tinkamai apdraustas, gali turėti reikšmingą poveikį įmonės finansiniam stabilumui ir kreditingumui.

4. Politiniai veiksniai ir teisinė valstybė

- Geopolitiniai klausimai, tokie kaip karas, režimo pakeitimai ar sugadinta aplinka, skolininkui gali apsunkinti efektyvų ir efektyvų mokėjimų surinkimą ar savo kaip kreditoriaus teisių įgyvendinimą.

- Kitomis sąlygomis laikomasi vienodų sąlygų, obligacijos, išleistos bendrovių šalyse, kuriose yra nerami ar neaiški socialinė ir politinė aplinka, prisiims didesnę įsipareigojimų neįvykdymo riziką nei obligacijos, kurias išleidžia įmonės stabilesnėje ir labiau nuspėjamoje aplinkoje.

5. Kita rizika

- Kai kurias rizikas gali būti sunkiau, o kartais ir neįmanoma išmatuoti.

- Tokie pavyzdžiai gali būti teisminė byla, rizika aplinkai ir stichinių nelaimių poveikis.

Kredito reitingų agentūros

Kredito reitingų agentūros, tokios kaip „Fitch Ratings“, „Moody’s Investors Services“ ir „Standard & Poor’s“, atlieka pagrindinį vaidmenį vertinant įsipareigojimų neįvykdymo riziką. Reitingų agentūros naudoja panašius, simboliais pagrįstus reitingus, kurie apibendrina jų vertinimą dėl obligacijų įsipareigojimų neįvykdymo rizikos. Agentūros reitingus taiko visų rūšių obligacijoms, įskaitant įmonių obligacijas, vyriausybės obligacijas, su vyriausybe susijusias obligacijas, savivaldybių obligacijas, viršvalstybines obligacijas, turtu užtikrintus vertybinius popierius ir pan.

Obligacijų reitingai

Dauguma įmonių ir vyriausybės obligacijų reitingus paprastai gauna bent iš dviejų agentūrų. Reitingai skirstomi į dvi pagrindines kategorijas - investicinis laipsnis ir ne investicinis laipsnis, taip pat vadinamos „didelio pajamingumo“ arba „šlamšto“ - ir subkategorijomis, konkrečiau apibrėžiančiomis vertybinių popierių įsipareigojimų neįvykdymo riziką.

Obligacijos, kurių reitingas yra trigubas-A (t. Y. „AAA“ arba „Aaa“), yra laikomos aukščiausios kokybės ir turinčiomis mažiausią įsipareigojimų neįvykdymo rizikos lygį. Žemėjant nuo trigubų A reitingų, įsipareigojimų neįvykdymo tikimybė didėja, nors tik žemiau „BB–“ ar „Baa3“ vertybinis popierius praranda savo investicinio lygio reitingą ir tampa ne investicinio lygio vertybiniu popieriumi.

Be simboliais pagrįsto įvertinimo, agentūros paprastai pateikia reitingų perspektyvas, kurios gali būti teigiamas, stabilus arba neigiamas, ar kitos nuorodos apie galimą reitingų kryptį, pvz., „peržiūrint žemesnę klasę“.

Daugiau išteklių

Finansai siūlo atestuotą bankininkystės ir kredito analitiką (CBCA) grąžinimai ir dar daugiau. sertifikavimo programa tiems, kurie nori pakelti savo karjerą į kitą lygį. Norint toliau mokytis ir tobulėti karjeroje, bus naudingi šie šaltiniai:

- Obligacijų emitentai Obligacijų emitentai Yra įvairių tipų obligacijų emitentų. Šie obligacijų emitentai kuria obligacijas skolindamiesi lėšų iš obligacijų savininkų, kurios turi būti grąžintos suėjus terminui.

- Kredito rizikos analizė Kredito rizikos analizė Kredito rizikos analizė gali būti laikoma kredito paskirstymo proceso pratęsimu. Kai asmuo ar verslas kreipiasi į banką ar finansų įstaigą dėl paskolos, paskolą teikianti įstaiga analizuoja galimą su paskola susijusią naudą ir išlaidas.

- Laukiamas numatytasis numatytasis numatytasis numatytasis dažnis (EDF) Tikėtinas numatytasis numatytasis dažnis (EDF) yra kredito priemonė, kurią „Moody’s Analytics“ sukūrė kaip dalį KMV modelio. EDF matuoja tikimybę, kad a

- Nerizikinga norma Nerizikinga palūkanų norma. Nerizikinga grąžos norma yra palūkanų norma, kurią investuotojas gali tikėtis uždirbti iš investicijos, kuri neturi rizikos. Praktikoje nerizikinga norma paprastai laikoma lygi palūkanoms, mokamoms už 3 mėnesių valstybės iždo vekselį, paprastai tai yra saugiausia investuotojo investicija.