Kapitalo prieaugio pajamingumas (CGY) yra investicijos ar vertybinio popieriaus vertybinių popierių kapitalo rinkos (ECM) kainos padidėjimas. Nuosavo kapitalo rinka yra kapitalo rinkos pogrupis, kuriame finansų įstaigos ir įmonės sąveikauja su prekybos finansinėmis priemonėmis, išreikštomis procentais.

Kapitalo prieaugio pajamingumo formulė

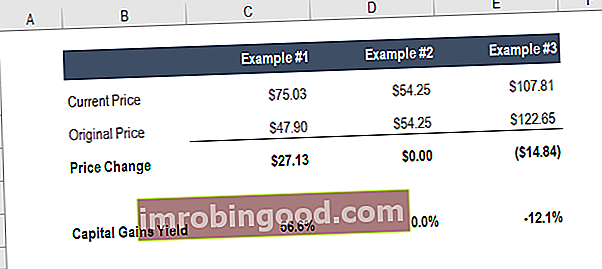

CGY = (dabartinė kaina - pradinė kaina) / pradinė kaina x 100

Kapitalo prieaugis yra bendros investicijos grąžos komponentas, atsirandantis dėl vertybinių popierių rinkos kainos kilimo.

Žemiau pateikiama formulės, naudojamos apskaičiuojant CGY, ekrano kopija (tie patys skaičiai kaip ir aukščiau pateiktame pavyzdyje).

Kapitalo prieaugio pajamingumo apskaičiavimas

Apsvarstykite šį pavyzdį. Jonas perka XYZ bendrovės akciją už 100 USD rinkos kainą. Per vienerius metus bendrovės XYZ akcijos rinkos kaina padidėja iki 150 USD. Metų pabaigoje bendrovė „XYZ“ investuotojams išleidžia 5 USD dividendus už akciją.

Minėtos investicijos kapitalo prieaugio pajamingumas yra (150–100) / 100 = 50%.

Taip pat atkreipkite dėmesį, kad:

Minėtos investicijos dividendų prieaugis yra 5/100 = 5%.

Taigi bendra investicijų grąža siekia 55%.

Norėdami sužinoti daugiau, pradėkite mūsų finansinės analizės kursus internete!

Atsisiųskite nemokamą šabloną

Įveskite savo vardą ir el. Pašto adresą žemiau esančioje formoje ir atsisiųskite nemokamą šabloną dabar!

Kapitalo prieaugio interpretavimas

Palyginama įmonės analizė yra sudėtinga. Kaip atlikti palyginamą įmonės analizę. Šis vadovas žingsnis po žingsnio parodo, kaip sukurti palyginamą įmonės analizę („Comps“), apima nemokamą šabloną ir daug pavyzdžių. „Comps“ yra santykinė vertinimo metodika, pagal kurią nagrinėjami panašių valstybinių bendrovių santykiai ir jie naudojami norint išgauti kito verslo vertę, kad daug pasakytume apie investicijas vien iš savo kapitalo prieaugio. Mes matėme, kaip įmanoma, kad bendras investicijų pelnas būtų didesnis nei kapitalo prieaugis. Tačiau mes nekomentavome šio skirtumo dydžio.

Panagrinėkime ankstesnio pavyzdžio pratęsimą. Skirtingai nuo Jono, kuris investavo į įmonę XYZ, Markas investavo į įmonę ABC, kurios metų pradžioje rinkos kaina buvo 100 USD. Metų pabaigoje bendrovės ABC rinkos kaina yra 105 USD už akciją. Be to, bendrovė ABC išleidžia 50 USD dividendų vienai akcijai.

Marko investicijų kapitalo prieaugio grąža yra (105–100) / 100 = 5%, tai yra daug mažiau nei 50%, kurią gauna Jonas.

Tačiau Marko dividendų prieaugio pajamingumas yra 50/100 = 50%, o tai yra daugiau, nei gauna Jonas.

Kuri investicija būtų laikoma pranašesne?

Tiek Johno investicijos į XYZ, tiek Marko investicijos į ABC suteikia bendrą 55% pelną. Taigi atskirai sunku suprasti vien tik apie kapitalo prieaugio investicijas. Iš tikrųjų, nepaisant kapitalo nuostolių, investicija gali gauti teigiamą bendrą grąžą (bendrą pelną).

Panagrinėkime atvejį, kai įmonės ABC kaina nukrenta nuo 100 USD iki 95 USD, tačiau ABC duoda 60 USD už akciją. Bendras pelnas liktų 55% (5% kapitalo nuostolis ir 60% dividendų pelnas).

Praktiškai kiekvienas doleris, išmokamas kaip dividendas, yra doleris, kurio įmonė negali reinvestuoti atgal į savo verslą. Todėl įmonė XYZ bus vertinama kaip įmonė, turinti didelį augimo potencialą, nes jos XYZ pelnas yra nukreipiamas atgal į įmonės augimą ir nėra paskirstomas akcininkams, tuo tarpu bendrovė ABC bus vertinama kaip mažo augimo potencialo įmonė, nes jos pelnas yra paskirstytas akcininkams ir nenaudojami įmonės augimui.

Peržiūrėkite mūsų nemokamą vadovą tapti pasaulinės klasės finansų analitiku. „The Analyst Trifecta® Guide“ - galutinis vadovas, kaip būti pasaulinės klasės finansų analitiku. Ar norite būti pasaulinės klasės finansų analitikas? Ar norite vadovautis geriausia pramonės patirtimi ir išsiskirti iš minios? Mūsų procesas, vadinamas „The Analyst Trifecta®“, susideda iš analizės, pristatymo ir minkštųjų įgūdžių.

Praktiniai kapitalo prieaugio (CGY) taikymai

Kadangi apskaičiuojant kapitalo prieaugio pajamas laikui bėgant taikoma tik vertybinių popierių rinkos kaina, jį galima naudoti analizuojant vertybinių popierių rinkos kainos svyravimų laipsnį.

Anksčiau mes nagrinėjome dvi investicijas - Jono investicijas į XYZ ir Marko investicijas į ABC. Abu šie vertybiniai popieriai - XYZ ir ABC - uždirbo atitinkamai Johnui ir Markui. Taigi Jonas ir Markas turi mokėti mokestį už šias pajamas.

Vertybinių popierių rinkos vertės pokytis nėra svarbus mokesčių tikslais, kol jis nebus realizuotas kaip kapitalo prieaugis (arba nuostolis) parduodant ar keičiant.

Jei už 100 USD įsigytas vertybinis popierius per metus padidėja iki 150 USD, nuo nerealizuoto kapitalo prieaugio mokėti nereikia. Bet jei dvejus metus po pirkimo jis parduodamas už 170 USD, 70 USD skirtumas turi būti deklaruojamas kaip kapitalo prieaugis, realizuotas pardavimo metu, ir sumokėti mokesčius pagal jam taikomą tarifą.

Siekdami paprastumo, tarkime, kad abi nagrinėjamos investicijos buvo vykdomos vienerių metų laikotarpiui.

Jei kapitalo pajamos apmokestinamos 10 proc., O dividendų pajamos Pelno mokesčių apskaita Pelno mokesčiai ir jų apskaita yra pagrindinė įmonių finansų sritis. Konceptualus pelno mokesčių apskaitos supratimas leidžia įmonei išlaikyti finansinį lankstumą. Mokesčiai yra sudėtinga sritis, kurioje reikia naršyti ir kuri dažnai glumina net labiausiai kvalifikuotus finansų analitikus. 15%, kuris investuotojas, tarp Jono ar Marko, yra geriau?

| Jono investicijos į XYZ | Marko investicijos į ABC |

| Kapitalo prieaugis = 50 USD | Kapitalo prieaugis = 5 USD |

| Kapitalo prieaugio mokestis = (10/100) * 50 = 5 USD | Kapitalo prieaugio mokestis = (10/100) * 5 = 0,50 USD |

| Dividendų padidėjimas = 5 USD | Dividendų prieaugis = 50 USD |

| Dividendų prieaugio mokestis = (15/100) * 5 = 0,75 USD | Dividendų prieaugio mokestis = (15/100) * 50 = 7,50 USD |

| Bendras pelnas = 49,25 USD | Bendras pelnas = 47 USD |

Matome, kad kai yra 10% kapitalo prieaugio mokestis ir 15% dividendų pelno mokestis, tada Jono investicija yra pranašesnė už Marko. Paprastai dividendų prieaugis yra laikomas įprastomis pajamomis, todėl paprastai apmokestinamas progresiniu tarifu.

Susiję skaitymai

Norėdami sužinoti daugiau, pradėkite mūsų finansinės analizės kursus internete! Taip pat žiūrėkite toliau pateiktus finansinius išteklius:

- Kapitalo turto kainodaros modelis Kapitalo turto kainodaros modelis (CAPM) Kapitalo turto kainodaros modelis (CAPM) yra modelis, apibūdinantis ryšį tarp laukiamos grąžos ir vertybinių popierių rizikos. CAPM formulė rodo, kad vertybinio popieriaus grąža yra lygi nerizikingai grąžai ir rizikos premijai, remiantis to vertybinio popieriaus beta versija

- Pelno mokesčių dividendų apskaita Pelno mokesčiai ir jų apskaita yra pagrindinė įmonių finansų sritis. Konceptualus pelno mokesčių apskaitos supratimas leidžia įmonei išlaikyti finansinį lankstumą. Mokesčiai yra sudėtinga sritis, kurioje reikia naršyti ir kuri dažnai glumina net labiausiai kvalifikuotus finansų analitikus.

- Nepaskirstytasis pelnas

- Finansinio modeliavimo vadovas Nemokamas finansinio modeliavimo vadovas Šiame finansinio modeliavimo vadove pateikiami „Excel“ patarimai ir geriausia prielaidų, tvarkyklių, prognozavimo, trijų teiginių susiejimo, DCF analizės ir kt. Praktika.