Modifikuota vidinė grąžos norma (paprastai vadinama MIRR) yra finansinė priemonė, padedanti nustatyti investicijos patrauklumą ir kurią galima naudoti norint palyginti skirtingas investicijas. Iš esmės modifikuota vidinė grąžos norma yra vidinės grąžos normos (IRR) modifikacija. Vidinė grąžos norma (IRR). Vidinė grąžos norma (IRR) yra diskonto norma, kuri sudaro grynąją dabartinę vertę (NPV). projekto nulis. Kitaip tariant, tai yra numatoma sudėtinė metinė grąžos norma, kurią uždirbs projektas ar investicija. formulę, kuri išsprendžia kai kuriuos su ta finansine priemone susijusius klausimus.

MIRR pirmiausia naudojamas planuojant kapitalą, siekiant nustatyti investicinio projekto gyvybingumą. Pavyzdžiui, jei projekto MIRR yra didesnė už numatomą grąžą, laukiama grąža Laukiama investicijos grąža yra tikėtina tikimybės pasiskirstymo vertė, kurią ji gali suteikti investuotojams. Investicijos grąža yra nežinomas kintamasis, kurio skirtingos vertės susijusios su skirtinga tikimybe. investicija laikoma patrauklia.

Ir atvirkščiai, nerekomenduojama imtis projekto, jei jo MIRR yra mažesnė už numatomą grąžą. Be to, MIRR paprastai naudojamas norint palyginti kelis alternatyvius projektus, kurie vienas kitą išskiria. Tokiu atveju patraukliausias yra projektas, kurio didžiausias MIRR.

Kaip apskaičiuoti modifikuotą vidinę grąžos normą

Apskaičiuojant MIRR atsižvelgiama į tris pagrindinius kintamuosius: 1) būsimų teigiamų pinigų srautų, diskontuotų pagal reinvestavimo normą, vertę, 2) neigiamų pinigų srautų dabartinę vertę, diskontuotą pagal finansavimo normą, ir 3) laikotarpių skaičių.

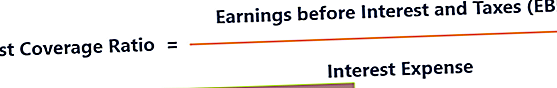

Matematiškai MIRR apskaičiuojamas naudojant šią lygtį:

Kur:

- FVCF - būsimų teigiamų pinigų srautų vertė, diskontuota pagal reinvestavimo normą

- PVCF - neigiamų pinigų srautų dabartinė vertė, diskontuota pagal finansavimo normą

- n - periodų skaičius

Paprastai rankinis MIRR skaičiavimas yra varginantis procesas, linkęs daryti klaidas. Arba MIRR galima lengvai apskaičiuoti skaičiuoklės programose, tokiose kaip „Microsoft Excel“. Pavyzdžiui, „MS Excel“ programoje ją galima apskaičiuoti naudojant funkciją, vadinamą „= MIRR (pinigų srautai, finansavimo norma, reinvestavimo norma).”

MIRR ir IRR

Modifikuota vidinė grąžos norma (MIRR) ir vidinė grąžos norma (IRR) yra dvi glaudžiai susijusios sąvokos. MIRR buvo įvestas siekiant išspręsti kelias su IRR susijusias problemas. Pavyzdžiui, viena pagrindinių IRR problemų yra prielaida, kad gauti teigiami pinigų srautai yra reinvestuojami tokiu pačiu greičiu, kokiu jie buvo generuojami. Arba MIRR mano, kad pajamos iš teigiamų projekto pinigų srautų bus reinvestuojamos pagal išorinę grąžos normą. Dažnai išorinė grąžos norma yra lygi įmonės kapitalo kainai.

Be to, kai kuriais atvejais apskaičiuojant IRR gali būti du sprendimai. Šis faktas sukuria neaiškumą ir nereikalingą painiavą dėl teisingo rezultato. Skirtingai nuo IRR, MIRR skaičiavimai visada pateikia vieną sprendimą.

Bendra nuomonė yra ta, kad MIRR pateikia tikroviškesnį investicinio projekto grąžos vaizdą, palyginti su standartine IRR. MIRR paprastai yra mažesnė už IRR.

MIRR pavyzdys

Panagrinėkime šį pavyzdį. Bendrovė A nori įvertinti būsimo naujos gamyklos statybos projekto investicinį perspektyvumą. Gamyklos statybai įmonė turi išleisti 200 milijonų dolerių. Tuo pačiu metu ji tikisi, kad naujoji gamykla pirmaisiais metais uždirbs 50 mln., Antraisiais - 100 mln., Trečiaisiais - 150 mln. Atkreipkite dėmesį, kad A bendrovės kapitalo kaina yra 10%.

Naudodamiesi aukščiau pateikta informacija, galime apskaičiuoti pakeistą vidinę projekto grąžos normą. Pirmiausia turime apskaičiuoti būsimų teigiamų pinigų srautų vertę pagal reinvestavimo normą. Galime manyti, kad reinvestavimo norma yra lygi įmonės kapitalo kainai. Kapitalo kaina yra minimali grąžos norma, kurią verslas turi uždirbti prieš generuodamas vertę. Kad verslas galėtų gauti pelno, jis turi bent jau gauti pakankamai pajamų, kad padengtų savo veiklos finansavimo išlaidas. .

Dabartinė neigiamų pinigų srautų, diskontuotų pagal finansavimo normą, vertė yra tiesiog 200 mln. USD, nes prieš projektą įvyksta tik vienas pinigų srautas. Todėl mes galime naudoti kintamuosius apskaičiuoti modifikuotą vidinę grąžos normą (MIRR):

Pakeista vidinė projekto grąžos norma yra 17,02%. Norint nustatyti projekto investicinį perspektyvumą, šį skaičių vėliau galima palyginti su numatoma projekto grąža.

Susiję skaitymai

Finansai yra oficialus pasaulinio finansų modeliavimo ir vertinimo analitiko (FMVA) ™ FMVA® sertifikavimo teikėjas. Prisijunkite prie 350 600 ir daugiau studentų, dirbančių tokiose įmonėse kaip „Amazon“, „JP Morgan“ ir „Ferrari“ sertifikavimo programa, skirta padėti visiems tapti pasaulinio lygio finansų analitikais. . Norėdami toliau siekti karjeros, naudingi toliau nurodyti papildomi finansų ištekliai:

- Pinigų srautų ataskaita Pinigų srautų ataskaita Pinigų srautų ataskaitoje (oficialiai vadinamoje pinigų srautų ataskaitoje) pateikiama informacija apie tai, kiek įmonė uždirbo ir panaudojo pinigų per tam tikrą laikotarpį. Ją sudaro 3 skyriai: grynieji pinigai iš operacijų, grynieji pinigai iš investicijų ir pinigai iš finansavimo.

- Projektų finansavimo atidus patikrinimas Projekto finansavimo atidus patikrinimas Projekto finansavimo atidumo patikrinimas apima su sandoriu susijusių aspektų valdymą ir peržiūrą. Tinkamas deramas patikrinimas užtikrina, kad dėl finansinės operacijos neatsirastų staigmenų. Procesas apima išsamų sandorio nagrinėjimą ir kredito vertinimo pažymos parengimą.

- Investicijų grąža (IG) Investicijų grąža (IG) Investicijų grąža (IG) yra veiklos rodiklis, naudojamas įvertinti investicijų grąžą ar palyginti skirtingų investicijų efektyvumą.

- Reikalinga grąžos norma Reikalinga grąžos norma Reikalinga grąžos norma (kliūčių norma) yra mažiausia grąža, kurią investuotojas tikisi gauti už savo investiciją. Iš esmės reikalaujama grąžos norma yra mažiausia priimtina kompensacija už investicijos rizikos lygį.