Daugelio veiksnių modelis yra įvairių elementų ar veiksnių, kurie yra susiję su turto grąža, derinys. Modelyje minėti veiksniai naudojami rinkos pusiausvyrai ir turto kainoms paaiškinti. Daugiafaktoriuose modeliuose skirtingi veiksniai yra susiję su tam tikromis savybėmis (pvz., Rizika), ir tai padeda nustatyti to faktoriaus svorį ar svarbą apskaičiuojant turto kainą ar grąžą.

Tipiškas rizikos matas yra beta, kuris matuoja sisteminę riziką. Sisteminė rizika. Sisteminę riziką galima apibrėžti kaip riziką, susijusią su įmonės, pramonės, finansų įstaigos ar visos ekonomikos žlugimu ar nesėkme. Tai yra didelės finansų sistemos nesėkmės rizika, kai krizė ištinka, kai kapitalo teikėjai praranda pasitikėjimą vertybinio popieriaus kapitalo vartotojais, palyginti su rinka. Daugelio veiksnių modelius turto valdytojai dažniausiai naudoja priimdami investicinius sprendimus ir įvertindami su investicijomis susijusią riziką.

Santrauka

- Daugelio veiksnių modelis yra įvairių elementų ar veiksnių, kurie yra susiję su turto grąža, derinys. Modelyje minėti veiksniai naudojami rinkos pusiausvyrai ir turto kainoms paaiškinti.

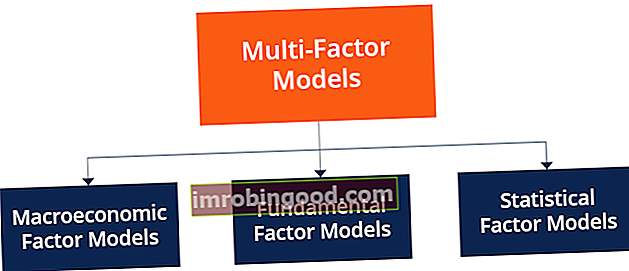

- Trys pagrindiniai daugiakomponentių modelių tipai yra makroekonominiai faktorių modeliai, pagrindinių veiksnių modeliai ir statistinių faktorių modeliai.

- Arbitražo kainų teorija (APT) yra modelis, kuris naudojamas apibūdinti numatomą turto ar portfelio grąžą kaip linijinę turto rizikos funkciją, palyginti su tam tikrais veiksniais.

Daugiafaktorių modelių tipai

Daugiafaktoriai modeliai gali būti naudojami visose pramonės šakose, ar tai būtų finansai, ekonomika ar matematika. Apskritai, atsižvelgiant į naudojamų veiksnių tipą, galima suskirstyti tris daugelio veiksnių modelių tipus:

1. Makroekonominiai faktorių modeliai

Makroekonominių veiksnių modeliuose veiksniai siejami su makroekonominių kintamųjų netikėtumais, kurie padeda paaiškinti turto klasių grąžą. Netikėtumą ar prieauginę grąžą galima apskaičiuoti kaip faktinę vertę, atėmus prognozuojamą vertę, o grąžos vidurkis paprastai yra nulis.

2. Pagrindiniai veiksnių modeliai

Pagrindiniuose modeliuose veiksniai yra akcijų ar bendrovių ypatybės, kurias galima naudoti akcijų kainų pokyčiams paaiškinti. Tokių veiksnių pavyzdžiai yra kainos ir pelno santykis Kainos pelno santykis Pajamos kainos santykis (P / E Ratio) yra santykis tarp bendrovės akcijų kainos ir pelno vienai akcijai. Tai leidžia investuotojams geriau suvokti įmonės vertę. P / E rodo rinkos lūkesčius ir yra kaina, kurią turite mokėti už dabartinio (arba būsimo) uždarbio vienetą, rinkos kapitalizaciją ir finansinį svertą. Pagrindiniai veiksnių modeliai naudoja turto grąžą, o nustačius veiksnio jautrumą, grąža apskaičiuojama vykdant regresijas.

3. Statistinių faktorių modeliai

Statistinių veiksnių modeliuose statistiniai metodai yra taikomi istoriniams grąžos duomenims ir naudojami paaiškinant duomenų kovarijas.

Trijų, keturių ir penkių veiksnių modeliai

Daugiakomponentių modelių konstravimas yra įdomus procesas, o laikui bėgant finansų srityje atsirado keli skirtingi modeliai. Toliau aptarsime tris skirtingus daugelio veiksnių modelių tipus ir jų svarbius veiksnius, naudojamus norint gauti grąžą:

1. „Fama-French“ trijų veiksnių modelis

„Fama-French“ naudoja turto ir turto grąžos apskaičiavimui dydžio ir vertės veiksnius. Tai yra geresnis metodas nei kapitalo turto kainodaros modelis (CAPM). Kapitalo turto kainodaros modelis (CAPM). Kapitalo turto kainodaros modelis (CAPM) yra modelis, apibūdinantis tikėtinos grąžos ir vertybinių popierių rizikos santykį. CAPM formulė rodo, kad vertybinio popieriaus grąža yra lygi nerizikingai grąžai ir rizikos premijai, remiantis to vertybinio popieriaus beta versija, nes CAPM paaiškina tik 70% įvairios portfelio grąžos, o „Fama-French“ - maždaug 90%.

„Fama-French“ modelyje naudojami trys veiksniai - būtent SMB (mažas minusas didelis), HML (didelis minusas mažas), o portfelio grąža atimta nerizikinga norma. SMB apibūdina viešai prekiaujamas įmones su mažomis rinkos viršutinėmis ribomis, kurios generuoja didesnę grąžą, o HML naudoja vertės akcijas su dideliu knygos ir rinkos santykiu, kuris generuoja didesnę grąžą, palyginti su rinka.

Fama ir prancūzų trijų veiksnių modelio formulė pateikta žemiau pateiktoje lygtyje:

- Kur:

- Rtai = Bendra akcijų ar portfelio i grąža metu t

- Rpėdų= Nerizikinga grąžos norma metu tRMt= Bendra rinkos portfelio grąža metu t

- Rtai - Rpėdų= Laukiama perteklinė grąža

- RMt - Rpėdų= Perteklinė rinkos portfelio grąža (indeksas)

- MVĮt= Dydžio išmoka (maža atėmus didelę)

- HMLt= Vertės priemoka (didelis munusas mažas)

- β = Faktoriaus koeficientai

2. Caharto keturių faktorių modelis

„Cahart“ modelis remiasi „Fama-French“ trijų veiksnių modeliu ir pateikia ketvirtąjį veiksnį, vadinamą „impulsu“. Turto impulso samprata gali būti naudojama numatant būsimą turto grąžą. Tai šiek tiek prieštaringai vertinama, nes norint nustatyti grąžą, naudojama rizika pagrįsti, taip pat elgesiu pagrįsti paaiškinimai. „Cahart“ modelis laikomas pranašesniu, nes jo paaiškinamoji galia yra maždaug 95%.

3. „Fama-French“ penkių veiksnių modelis

„Fama“ ir prancūzų penkių faktorių modelis taip pat remiasi trijų veiksnių modeliu ir pateikia dar du veiksnius - pelningumą (RMW) ir investicijas (CMA). Jis naudoja atsargų, kurių pelningumas yra didelis, grąžą, atėmus atsargų, kurių veiklos pelningumas yra žemas arba neigiamas, grąžą.

Kartais faktorius pakeičiamas kokybės koeficientu. Investavimo koeficientas pripažįsta kapitalo investicijų lygį, naudojamą verslui palaikyti ir plėtoti. Paprastai tai neigiamai koreliuoja su vertės koeficientu. Atsižvelgiant į faktorių skaičių, Fama ir Prancūzijos penkių veiksnių modelis kartais nėra praktiškas tam tikrose ekonomikose.

Arbitražo kainų teorija (APT)

Arbitražo kainų teorija (APT) yra modelis, naudojamas apibūdinti numatomą grąžą Laukiama grąža Laukiama investicijos grąža yra tikėtinos galimo grąžos, kurią ji gali suteikti investuotojams, tikimybės pasiskirstymo vertė. Investicijos grąža yra nežinomas kintamasis, kurio skirtingos vertės susijusios su skirtinga tikimybe. turto ar portfelio linijinė turto rizikos funkcija, palyginti su tam tikrais veiksniais. Jis panašus į CAPM modelį, tačiau su mažiau griežtomis prielaidomis.

Prielaidos yra tokios: turto grąža apibūdinama veiksnių modeliu, galima pašalinti specifinę turto riziką, nes yra keli turtai, o turtas yra įkainotas taip, kad nebūtų jokių arbitražo galimybių. Toliau pateiktoje lygtyje pateikiama bendra APT modelio sistema:

Kur:

- Rf= Nerizikinga grąžos norma

- β = Turto ar portfelio jautrumas nurodyto veiksnio atžvilgiu

- RP = Nurodyto veiksnio rizikos premija

APT modelyje naudojami veiksniai yra sisteminga rizika, kurios negalima sumažinti diversifikuojant investicinį portfelį. Paprastai naudojami makroekonominiai veiksniai, nes jie yra patikimi kaip kainų prognozės. Veiksnių pavyzdžiai yra bendrasis nacionalinis produktas (BNP), netikėti infliacijos pokyčiai ir pajamingumo kreivių pokyčiai.

Daugiau išteklių

Finansai yra oficialus pasaulinio sertifikuoto bankų ir kreditų analitiko (CBCA) ™ CBCA ™ sertifikavimo teikėjas. Atestuota bankų ir kreditų analitikų (CBCA) ™ akreditacija yra pasaulinis kredito analitikų standartas, apimantis finansus, apskaitą, kredito analizę, pinigų srautų analizę. , sandorio modeliavimas, paskolos grąžinimas ir kt. sertifikavimo programa, skirta padėti visiems tapti pasaulinio lygio finansų analitikais. Norėdami toliau siekti savo karjeros, naudingi toliau nurodyti papildomi ištekliai:

- Beta Beta Investicinio vertybinio popieriaus (t. Y. Akcijų) beta (β) yra jo grąžos nepastovumo, palyginti su visa rinka, matavimas. Jis naudojamas kaip rizikos matas ir yra neatsiejama kapitalo turto kainodaros modelio (CAPM) dalis. Didesnės beta versijos bendrovė turi didesnę riziką ir didesnę tikėtiną grąžą.

- Nuosavybės rizikos premija Nuosavybės rizikos premija Nuosavybės rizikos premija yra skirtumas tarp nuosavybės ar atskirų akcijų grąžos ir nerizikingos grąžos normos. Tai kompensacija investuotojui už prisiimtą didesnį rizikos lygį ir investavimą į akcijų, o ne nerizikingus vertybinius popierius.

- Rinkos kapitalizacija Rinkos kapitalizacija Rinkos kapitalizacija (rinkos viršutinė riba) yra naujausia neapmokėtų bendrovės akcijų rinkos vertė. Rinkos kapitalizacija lygi dabartinei akcijų kainai, padaugintai iš apyvartinių akcijų skaičiaus. Investuojanti bendruomenė dažnai reitinguoja įmones pagal rinkos kapitalizacijos vertę

- Nuosavo kapitalo grąža (ROE) Nuosavo kapitalo grąža (ROE) Nuosavo kapitalo grąža (ROE) yra įmonės pelningumo matas, apskaičiuojantis įmonės metinę grąžą (grynąsias pajamas), padalytą iš visos jos nuosavo kapitalo vertės (ty 12%). . ROE sujungia pelno (nuostolių) ataskaitą ir balansą, nes grynosios pajamos ar pelnas lyginami su akcininkų nuosavybe.