Investicinio vertybinio popieriaus (t. Y. Akcijų) beta (β) yra jo grąžos nepastovumo, palyginti su visa rinka, matavimas. Jis naudojamas kaip rizikos matas ir yra neatsiejama kapitalo turto kainodaros modelio (CAPM Capital Asset Pricing Model (CAPM)) dalis. Kapitalo turto kainodaros modelis (CAPM) yra modelis, apibūdinantis santykį tarp laukiamos grąžos ir rizikos CAPM formulė rodo, kad vertybinių popierių grąža yra lygi nerizikingai grąžai ir rizikos premijai, remiantis to vertybinio popieriaus beta versija). Didesnės beta versijos bendrovė turi didesnę riziką ir didesnę tikėtiną grąžą.

Beta koeficientą galima interpretuoti taip:

- β = 1 tiksliai toks pat nepastovus kaip ir rinka

- β> 1 nestabilesnis nei rinka

- β 0 mažiau nepastovi nei rinka

- β = 0 nekoreliuojama su rinka

- β <0 neigiamai koreliuoja su rinka

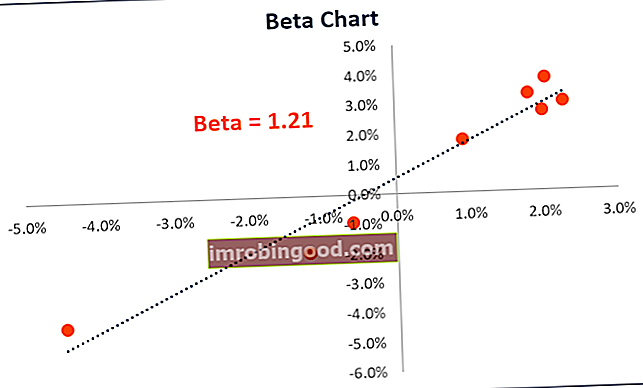

Čia yra diagrama, iliustruojanti duomenų taškus iš β skaičiuoklės (toliau):

Beta pavyzdžiai

Didelis β - Bendrovė, kurios β yra didesnis nei 1, yra nepastovesnė nei rinka. Pavyzdžiui, didelės rizikos technologijų įmonė, kurios β yra 1,75, būtų grąžinusi 175% to, ką rinka grąžino per tam tikrą laikotarpį (paprastai matuojama kas savaitę).

Žemas β - Bendrovė, kurios β yra mažesnis nei 1, yra mažiau nestabili nei visa rinka. Kaip pavyzdį galime paminėti elektros energijos tiekimo bendrovę, kurios β yra 0,45, kuri būtų grąžinusi tik 45% to, ką rinka grąžino per tam tikrą laikotarpį.

Neigiamas β - Bendrovė, kurios β yra neigiama, yra neigiamai koreliuojama su rinkos grąža. Pavyzdžiui, aukso kompanija, kurios β yra –0,2, kuri būtų grąžinusi -2%, kai rinka pakiltų 10%.

Skaičiavimas

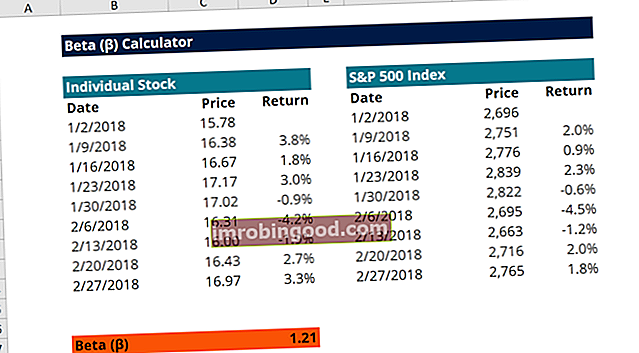

Žemiau pateikiama „Excel“ β skaičiuoklė, kurią galite atsisiųsti ir naudoti patys apskaičiuodami β. β galima lengvai apskaičiuoti programoje „Excel“, naudojant funkciją „Šlaitas“.

Norėdami apskaičiuoti β programoje „Excel“, atlikite šiuos veiksmus:

- Gaukite savaitės akcijų kainas

- Gaukite savaitės rinkos indekso kainas (t. Y. S&P 500 indeksą)

- Apskaičiuokite savaitės akcijų grąžą

- Apskaičiuokite rinkos indekso savaitinę grąžą

- Naudokite nuolydžio funkciją ir pasirinkite savaitinę rinkos ir akcijų grąžą - kiekvieną iš jų kaip savo seriją

- Sveikinimai! Funkcijos „Šlaitas“ išvestis yra β

Atsisiųskite nemokamą šabloną

Įveskite savo vardą ir el. Pašto adresą žemiau esančioje formoje ir atsisiųskite nemokamą šabloną dabar!

Kas yra nuosavybės beta ir turto beta?

Levered beta, dar vadinama nuosavybės beta arba akcijų beta versija, yra akcijų grąžos nepastovumas, atsižvelgiant į įmonės sverto poveikį jos kapitalo struktūrai. Palyginamas svertinės įmonės nepastovumas (rizika) su rinkos rizika.

Svertinė beta apima ir verslo riziką. Sisteminė rizika. Sisteminę riziką galima apibrėžti kaip riziką, susijusią su įmonės, pramonės, finansų įstaigos ar visos ekonomikos žlugimu ar nesėkme. Tai yra didelės finansų sistemos nesėkmės rizika, kai krizė ištinka, kai kapitalo teikėjai praranda pasitikėjimą kapitalo vartotojais, o rizika kyla prisiimant skolą Skolos rinkos vertė Skolos rinkos vertė reiškia rinką kainos investuotojai būtų pasirengę pirkti įmonės skolą, kuri skiriasi nuo balansinės vertės. . Tai taip pat paprastai vadinama „nuosavo kapitalo beta“, nes tai yra nuosavo kapitalo nepastovumas, pagrįstas jo kapitalo struktūra. Kapitalo struktūra Kapitalo struktūra reiškia skolos ir (arba) nuosavo kapitalo sumą, kurią įmonė panaudojo savo veiklai finansuoti ir turtui finansuoti. . Firmos kapitalo struktūra.

Turto beta versija arba neapsaugota beta priemonė „Neužtikrinta beta versija“ / „Turto beta versija“ neapsaugota beta versija (turto turinio beta versija) yra verslo grąžos nepastovumas, neatsižvelgiant į jo finansinį svertą. Jis atsižvelgia tik į savo turtą. Jis lygina nesavarankiškos įmonės riziką su rinkos rizika. Kita vertus, jis apskaičiuojamas paėmus nuosavo kapitalo beta versiją ir padalijus ją iš 1 plius mokesčiais pakoreguota skola prie nuosavo kapitalo, tik parodo neperspektyvios įmonės riziką rinkos atžvilgiu. Ji apima verslo riziką, tačiau neapima sverto rizikos.

Levered Beta vs Unlevered Beta

Svertinė beta (nuosavo kapitalo beta) yra matas, lyginantis bendrovės akcijų grąžos nepastovumą su platesnės rinkos grąža. Kitaip tariant, tai yra rizikos matas ir apima įmonės kapitalo struktūros ir sverto poveikį. Beta kapitalo dalis leidžia investuotojams įvertinti, ar vertybinis popierius gali būti jautrus makro rinkos rizikai. Pavyzdžiui, įmonė, kurios β yra 1,5, žymi pelningumą, kuris yra 150% toks nepastovus, kaip rinka, su kuria ji lyginama.

Kai ieškote įmonės beta versijos „Bloomberg“, numatytasis skaičius, kurį matote, yra svertinis ir jis atspindi tos įmonės skolą. Kadangi kiekvienos įmonės kapitalo struktūra yra skirtinga, analitikas dažnai norės pasidomėti, koks „rizikingas“ yra įmonės turtas, neatsižvelgiant į jos skolos ar nuosavo kapitalo procentinę dalį.

Kuo didesnė įmonės skola ar svertas, tuo daugiau uždirba įmonė, įsipareigojusi aptarnauti skolą. Kai įmonė prideda daugiau skolų, padidėja ir bendrovės ateities pajamų neapibrėžtumas. Tai padidina riziką, susijusią su įmonės akcijomis, tačiau tai nėra rinkos ar pramonės rizikos rezultatas. Todėl pašalinus finansinį svertą (skolos poveikį), nesurinkta beta versija gali užfiksuoti tik įmonės turto riziką.

Sverto beta skaičiavimas

Yra du būdai įvertinti svertinę akcijų beta versiją. Pirmasis ir paprasčiausias būdas yra naudoti įmonės istorinę β arba tiesiog pasirinkti įmonės beta versiją iš „Bloomberg“. Antras ir populiaresnis būdas yra atlikti naują β įverčio įvertinimą naudojant viešųjų bendrovių palyginamuosius duomenis. Norint naudoti palyginamąjį metodą, palyginamųjų bendrovių β imamas iš „Bloomberg“ ir apskaičiuojamas kiekvienos įmonės nesudėtingas beta skaičius.

Neapsaugotas β = Levered β / ((1 + (1 - mokesčių tarifas) * (skola / nuosavas kapitalas))

Levered beta apima ir verslo riziką, ir riziką, kylančią prisiimant skolas. Tačiau, kadangi skirtingos įmonės turi skirtingą kapitalo struktūrą, apskaičiuojama, kad nesinaudojama beta versija pašalina papildomą skolų riziką, kad būtų galima įvertinti gryną verslo riziką. Tada apskaičiuojamas ir iš naujo padidinamas nesuvestų betų vidurkis, remiantis vertinamos įmonės kapitalo struktūra.

Levered Beta = Levered Beta * ((1 + (1 - mokesčio tarifas) * (skola / nuosavas kapitalas))

Pastaba: Daugeliu atvejų dabartinė įmonės kapitalo struktūra naudojama, kai β yra pakartotinai pritvirtintas. Tačiau jei yra informacijos, kad įmonės kapitalo struktūra ateityje gali pasikeisti, tada β būtų pakartotinai pritvirtintas naudojant tikslinę įmonės kapitalo struktūrą.

Aiškinantis beta versiją

Vertybinio popieriaus β turėtų būti naudojamas tik tada, kai jo didelė R kvadrato vertė yra didesnė už etaloną. R kvadratu vertinama vertybinių popierių akcijų kainos pokyčių procentinė dalis, kurią galima paaiškinti palyginamojo indekso pokyčiais. Pavyzdžiui, aukso ETF rodys mažą β ir R kvadratą, palyginti su lyginamuoju akcijų indeksu, nes auksas neigiamai koreliuoja su akcijomis.

Β iš 1 rodo, kad vertybinių popierių kaina juda kartu su rinka. Mažesnis nei 1 β rodo, kad vertybiniai popieriai yra mažiau kintantys nei visa rinka. Panašiai daugiau nei 1 β rodo, kad vertybinis popierius yra nepastovesnis nei visa rinka. Tam tikrų pramonės šakų įmonės paprastai siekia didesnį β nei kitų pramonės šakų įmonės. Pavyzdžiui, daugumos technologijų kompanijų β linkęs būti didesnis nei 1. Be to, įmonė, kurios β yra 1,30, teoriškai yra 30% nepastovesnė nei rinka. Panašiai įmonė, kurios β 0f 0,79, teoriškai yra 21% mažiau nestabili nei rinka.

Bendrovei, kurios β yra neigiamas, tai reiškia, kad ji juda priešinga rinkos kryptimi. Teoriškai tai įmanoma, tačiau labai retai galima rasti atsargas su neigiamu β.

Susiję skaitymai

Finansai yra oficialus pasaulinis finansinio modeliavimo ir vertinimo analitiko (FMVA) FMVA® sertifikavimo teikėjas. Prisijunkite prie 350 600 ir daugiau studentų, dirbančių tokiose įmonėse kaip „Amazon“, J. P. Morganas ir „Ferrari“ sertifikatas, pirmaujanti finansų analitikų programa. Toliau mokantis ir tobulinant karjerą šie papildomi ištekliai bus naudingi:

- Vertinimo kartotinių tipai Vertinimo kartotinių tipai Finansinėje analizėje naudojami daugybė vertinimo kartotinių tipų. Šie daugiklių tipai gali būti skirstomi į nuosavo kapitalo ir įmonės vertės kartotinius. Jie naudojami dviem skirtingais metodais: palyginama įmonės analizė (kompaktai) arba precedentiniai sandoriai (precedentai). Žr. Pavyzdžius, kaip apskaičiuoti

- Finansinių ataskaitų analizė Finansinių ataskaitų analizė Kaip atlikti finansinių ataskaitų analizę. Šis vadovas išmokys jus atlikti pelno (nuostolių) ataskaitos, balanso ir pinigų srautų ataskaitos analizę, įskaitant maržas, rodiklius, augimą, likvidumą, svertą, grąžos normas ir pelningumą.

- Sverto koeficientai Sverto koeficientai Sverto koeficientas rodo verslo subjekto skolos lygį, palyginti su keliomis kitomis sąskaitomis jo balanse, pelno (nuostolių) ataskaitoje ar pinigų srautų ataskaitoje. „Excel“ šablonas

- Vertinimo metodai Vertinimo metodai Vertinant įmonę kaip tęstinę veiklą, naudojami trys pagrindiniai vertinimo metodai: DCF analizė, palyginamos įmonės ir precedentiniai sandoriai. Šie vertinimo metodai naudojami investavimo bankų, nuosavybės tyrimų, privataus kapitalo, įmonių plėtros, susijungimų ir įsigijimų, sverto išpirkimo ir finansų srityse.