Gebėjimas mokėti mokesčiai yra mokesčių principas, teigiantis, kad mokesčiai turėtų būti renkami atsižvelgiant į asmens galimybes mokėti mokestį. Kitaip tariant, fiziniai asmenys, korporacijos Korporacija yra juridinis asmuo, kurį privatūs asmenys, akcininkai ar akcininkai sukūrė, siekdami pelno. Korporacijoms leidžiama sudaryti sutartis, paduoti į teismą ir pareikšti ieškinį, turėti nuosavą turtą, atsisakyti federalinių ir valstybinių mokesčių bei skolintis pinigų iš finansinių institucijų. , bendrijoms ir kitiems subjektams, kurie uždirba didesnes pajamas, reikės mokėti daugiau mokesčių, nes jie gali tai padaryti. Daugelis šalių, pavyzdžiui, JAV ir Kanada, apmokestindamos piliečius naudoja ATP mokesčių sistemą.

Mokėjimas mokėti: kaip tai veikia Kanadoje

Kanadoje mūsų vyriausybė taiko mokumo principą progresinei mokesčių sistemai nustatyti. Progresinis mokestis Progresinis mokestis yra mokesčio tarifas, kuris didėja didėjant apmokestinamajai vertei. Paprastai jis yra suskirstytas į mokesčių skliaustus, kurie pereina prie vis didesnių tarifų. Pavyzdžiui, progresinis mokesčio tarifas gali būti nuo 0% iki 45% nuo žemiausio ir aukščiausio skliaustų. Vykstant progresinei mokesčių sistemai, visi mokesčių mokėtojai patenka į tam tikrą mokesčių grupę, atsižvelgdami į savo pajamas. Mokesčių grupė yra procentinė norma, taikoma įvairioms pajamoms. 2020 m. Kanados mokesčių skliaustai yra tokie:

Federaliniai mokesčių tarifai 2020 m. Yra šie:

Tikimasi, kad mokesčių mokėtojai sumokės vyraujantį mokesčio tarifą konkrečiame skliaustelyje. 2020 m. Asmuo turės sumokėti 15% nuo pirmųjų 48 535 JAV dolerių apmokestinamųjų pajamų. Apmokestinamosios pajamos Apmokestinamosios pajamos reiškia bet kurio asmens ar verslo kompensaciją, kuri naudojama nustatant mokestinę prievolę. Bendra pajamų suma arba bendrosios pajamos yra naudojamos kaip pagrindas apskaičiuojant, kiek asmuo ar organizacija yra skolingi vyriausybei už konkretų mokestinį laikotarpį. . Tada jie sumokės 20,5% nuo kitų 48 534 USD apmokestinamųjų pajamų ir 26% nuo kitų 53 404 USD ir t. T.

Paprastai tariant, asmuo nemokės visų mokesčių, kuriuos tikimasi sumokėti dėl įvairių vyriausybės suteiktų mokesčių kreditų ir atskaitymų.

Be to, kiekvienam asmeniui nurodoma asmens mokesčio suma. Asmeninė suma 2020 m. Yra 13 229 USD mokesčių mokėtojams, kurių grynosios pajamos yra 150 473 USD ar mažiau. Pajamų, viršijančių slenkstį, laipsniškas padidėjimas nuo 2019 m. (931 USD) sumažinamas, kol jis tampa 12 298 USD (2019 m. Asmeninė suma).

Pavyzdžiui, apsvarstykime du asmenis - asmenį A ir asmenį B. Tikimasi, kad 2020 m. Asmuo A uždirbs 500 000 USD, o B - 75 000 USD. Pagal mokumo apmokestinimą tikimasi, kad A asmuo sumokės daugiau mokesčių, nes turi daugiau pajamų, kad galėtų sumokėti tuos mokesčius. Mokesčiai būtų apskaičiuojami taip:

Praktinis pavyzdys: Asmens A mokesčių apskaičiavimas (uždirbta 500 000 USD)

Asmens A mokestinė prievolė, pagrįsta jo pajamomis, būtų apskaičiuojama taip:

- Pirmieji 12 298 USD yra asmeninė suma, kuri nėra apmokestinama.

- Kitas 48 535 USD apmokestinamas 15%, o tai prilygsta 7280,25 USD mokesčiams.

- Kitas 48 534 USD apmokestinamas 20,5%, o tai atitinka 9 949,47 USD mokesčius.

- Kitas 53 404 USD apmokestinamas taikant 26%, o tai prilygsta 13 885,04 USD mokesčiams.

- Kitas 63 895 USD apmokestinamas 29%, o tai lygu 18 529,55 USD mokesčiams.

- Likę 273 335 USD apmokestinami 33%, o tai prilygsta 90 200,55 USD mokesčiams.

Iš viso A asmeniui tektų mokestinė prievolė $139,844.90.

Praktinis pavyzdys: Asmens B mokesčių apskaičiavimas (uždirbta 75 000 USD)

Asmens B mokestinė prievolė, pagrįsta jo pajamomis, būtų apskaičiuojama taip:

- Pirmieji 13 229 USD yra asmeninė suma, kuri nėra apmokestinama.

- Kitas 48 535 USD apmokestinamas 15%, o tai prilygsta 7280,25 USD mokesčiams.

- Paskutiniai 13 236 USD apmokestinami 20,5%, o tai lygu 2 713,38 USD mokesčiams.

Iš viso asmeniui B teks sumokėti $9,993.63.

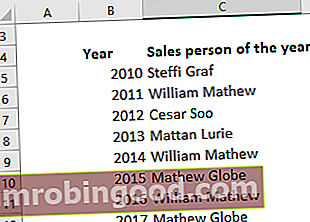

Žemiau yra diagrama, kurioje apibendrinami skaičiavimai ir paaiškinimai.

Mokėjimo mokėti privalumai

1. Suburkite daugiau išteklių valstybinėms paslaugoms

Naudodamiesi mokėjimo apmokestinimo sistema, daugiau išteklių turintys asmenys gali skirti daugiau lėšų visiems reikalingoms paslaugoms. Visuomenės tiesiogiai ar netiesiogiai remiasi vyriausybės paslaugomis, tokiomis kaip policija, moksliniai tyrimai, mokyklos ir kt.

2. Vyriausybės pajamų skalės su uždarbiu

Dėl kitokios mokesčių sistemos gali atsirasti „nuostolių dėl apmokestinimo“. Pavyzdžiui, jei būtų įdiegta vienoda mokesčių sistema, mokesčio tarifas turėtų būti pakankamai aukštas, kad būtų užtikrinta pakankamai valstybės pajamų už paslaugas, tačiau pakankamai maža, kad galėtų tenkinti mažas pajamas gaunantys asmenys.

Mokesčių pajamos „paliekamos ant stalo“ ir dėl to gali sumažėti paslaugų. Be to, mažas pajamas gaunantiems asmenims greičiausiai reikalinga didžioji dalis jų pajamų, todėl mokumo apmokestinimo sistema leidžia jiems išlaikyti didesnę procentinę dalį savo pajamų, kad padėtų skatinti ekonomiką.

Mokėjimo mokėti trūkumai

1. Sumažina paskatas didinti pajamas

Kadangi asmuo mokės daugiau mokesčių didėjant jų pajamoms, kritiškai vertina apmokėjimo mokesčių sistemą kritikai teigia, kad asmenys neteks paskatos uždirbti daugiau. Tam tikra prasme kritikai teigia, kad už dideles pajamas baudžiama, nors lėšos galėjo būti sukauptos sunkiu darbu ir sumanumu.

2. Nėra vyriausybės išlaidų atskaitomybės

Kai vyriausybė apmokestina savo piliečius, ji priima sprendimus, kaip geriausiai išleisti tuos pinigus savo piliečiams. Asmenys teigia, kad gautos paslaugos nėra naudingos jiems individualiai, todėl jų mokesčiai turėtų būti taikomi paslaugoms, kurios jiems naudingos (apmokestinamos išmokos).

Pavyzdžiui, vyriausybė rinktų mokesčius iš benzino į aptarnavimo elementus, pavyzdžiui, kelius. Visos mokestinės pajamos, kurios surenkamos iš benzino, turėtų būti skiriamos keliams, tačiau tai nebūtinai taikoma mokant mokesčius.

Papildomi resursai

Finansai yra oficialus pasaulinio sertifikuoto bankų ir kreditų analitiko (CBCA) ™ CBCA ™ sertifikavimo teikėjas. Atestuota bankų ir kreditų analitikų (CBCA) ™ akreditacija yra pasaulinis kredito analitikų standartas, apimantis finansus, apskaitą, kredito analizę, pinigų srautų analizę. , sandorio modeliavimas, paskolos grąžinimas ir kt. sertifikavimo programa, skirta padėti visiems tapti pasaulinio lygio finansų analitikais. Norėdami toliau siekti savo karjeros, naudingi toliau nurodyti papildomi ištekliai:

- Alternatyvus minimalus mokestis (AMT) Alternatyvus minimalus mokestis (AMT) Alternatyvus minimalus mokestis (AMT) yra alternatyvus metodas apskaičiuoti mažiausią sumą, kurią asmuo turi sumokėti pagal savo pajamas. Jis buvo sukurtas

- Kanados pajamų mokesčio skliausteliuose Kanados pajamų mokesčio skliausteliuose Šiame straipsnyje bus apibūdinta, kaip veikia Kanados mokesčių skliaustai. Pajamų apmokestinimo sistema Kanadoje yra progresyvi, o tai reiškia, kad asmenys, kurie uždirba daugiau, paprastai yra labiau apmokestinami. Priešingai, taikant vienodo apmokestinimo sistemą, visi moka tą patį procentą

- Kaip naudotis IRS.gov svetaine Kaip naudotis IRS.gov svetaine IRS.gov yra oficiali Jungtinių Valstijų mokesčių surinkimo agentūros Internal Revenue Service (IRS) svetainė. Tinklalapiu naudojasi įmonės ir

- Regresinis mokestis Regresinis mokestis Regresinis mokestis yra mokestis, taikomas taip, kad mokesčio tarifas mažėtų didėjant mokesčių mokėtojo pajamoms. Regresyvi mokesčių sistema labiau apkrauna mažas pajamas gaunančius gyventojus, o ne dideles pajamas gaunančius gyventojus.