Pelningumo rodikliai yra finansinė metrika, kurią analitikai ir investuotojai naudoja vertindami ir įvertindami įmonės gebėjimą generuoti pajamas (pelną), palyginti su pajamomis, balanso turtu. IB vadovas - balanso turtas Balanso turtas yra nurodomas kaip sąskaitos arba užsakomi straipsniai. pagal likvidumą. Likvidumas yra paprastumas, kuriuo įmonė gali konvertuoti turtą į grynuosius pinigus. Likvidiausias turtas yra grynieji pinigai (pirmasis balanso straipsnis), po to - trumpalaikiai indėliai ir gautinos sumos. Šis vadovas apima visą balanso turtą, pavyzdžius, veiklos sąnaudas ir akcininkų nuosavą kapitalą. Nuosavybės vertybiniai popieriai Nuosavybės vertybiniai popieriai (dar vadinami akcininkų nuosavybe) yra įmonės balanso sąskaita, kurią sudaro akcinis kapitalas ir nepaskirstytasis pelnas. Tai taip pat rodo likutinę turto vertę atėmus įsipareigojimus. Pertvarkydami pradinę apskaitos lygtį, gauname akcininkų nuosavybę = turtą - įsipareigojimus per tam tikrą laikotarpį. Jie parodo, kaip gerai įmonė naudoja savo turtą, kad gautų pelną ir vertę akcininkams.

Didesnio santykio ar vertės dažniausiai siekia dauguma įmonių, nes tai paprastai reiškia, kad verslas veikia gerai, generuodamas pajamas, pelną ir pinigų srautus. Santykiai yra naudingiausi, kai jie analizuojami lyginant su panašiomis įmonėmis arba lyginant su ankstesniais laikotarpiais. Toliau nagrinėjami dažniausiai naudojami pelningumo rodikliai.

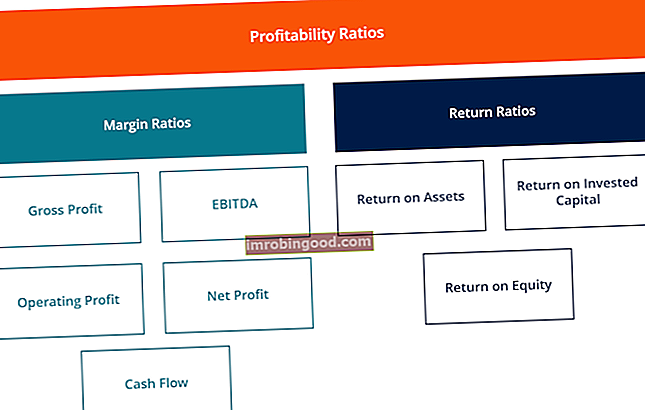

Kokie yra skirtingi pelningumo rodiklių tipai?

Yra įvairūs pelningumo rodikliai, kuriuos įmonės naudoja naudingoms įžvalgoms apie verslo finansinę gerovę ir rezultatus pateikti.

Visus šiuos santykius galima apibendrinti į dvi kategorijas taip:

A. Maržos rodikliai

Maržos koeficientai rodo įmonės galimybę konvertuoti pardavimus į pelną įvairiais matavimo laipsniais.

Pavyzdžiai: bendrasis pelnas, veiklos pelno marža Veiklos marža Veiklos marža lygi veiklos pajamoms, padalytoms iš pajamų. Tai yra pelningumo rodiklis, apskaičiuojantis pajamas padengus verslo veiklos ir ne veiklos išlaidas. Taip pat vadinamas pardavimo grąža, grynojo pelno marža Gryno pelno marža Gryno pelno marža (taip pat žinoma kaip „Pelno marža“ arba „Gryno pelno maržos koeficientas“) yra finansinis santykis, naudojamas apskaičiuojant pelno, kurį įmonė gauna iš visos įmonės, procentą. pajamos. Jis matuoja grynojo pelno, kurį įmonė gauna už gautą pajamų dolerį, sumą. , pinigų srautų marža, EBIT EBIT vadovas EBIT reiškia pelnas prieš palūkanas ir mokesčius ir yra viena iš paskutinių pajamų ataskaitos tarpinių sumų prieš grynąsias pajamas. EBIT taip pat kartais vadinamas veiklos pajamomis ir vadinamas tuo, nes jis nustatomas atėmus visas veiklos sąnaudas (gamybos ir ne gamybos sąnaudas) iš pardavimo pajamų. , EBITDA EBITDA EBITDA arba pelnas prieš palūkanas, mokesčius, nusidėvėjimą, amortizaciją yra įmonės pelnas prieš atliekant bet kurį iš šių grynųjų atskaitymų. EBITDA didžiausią dėmesį skiria verslo veiklos sprendimams, nes prieš kapitalo struktūros įtaką atsižvelgiama į verslo pelningumą iš pagrindinių operacijų. Formulė, pavyzdžiai, EBITDAR, NOPAT NOPAT NOPAT reiškia grynąjį veiklos pelną po mokesčių ir reiškia teorines įmonės pajamas iš operacijų. , veiklos sąnaudų santykis ir pridėtinės išlaidos.

B. Grąžinimo rodikliai

Grąžos koeficientai rodo įmonės galimybę generuoti grąžą akcininkams.

Pavyzdžiui, turto grąža, nuosavo kapitalo grąža, grynųjų pinigų grąža, skolos grąža, nepaskirstytojo pelno grąža, pajamų grąža, pagal riziką pakoreguota grąža, investuoto kapitalo grąža ir panaudoto kapitalo grąža.

Kokie yra dažniausiai naudojami pelningumo rodikliai ir jų reikšmė?

Daugelis įmonių analizuodami verslo produktyvumą remiasi pelningumo rodikliais, palygindami pajamas su pardavimais, turtu ir nuosavu kapitalu.

Šeši dažniausiai naudojami pelningumo rodikliai:

# 1 bendrojo pelno marža

Bendrojo pelno marža Gryno pelno marža Gryno pelno marža (taip pat žinoma kaip „Pelno marža“ arba „Gryno pelno maržos koeficientas“) yra finansinis santykis, naudojamas apskaičiuojant pelno, kurį įmonė gauna iš visų savo pajamų, procentinę dalį. Jis matuoja grynojo pelno, kurį įmonė gauna už gautą pajamų dolerį, sumą. - palygina bendrą pelną su pardavimo pajamomis. Tai rodo, kiek uždirba verslas, atsižvelgiant į reikalingas išlaidas gaminant savo prekes ir paslaugas. Didelis bendrojo pelno maržos koeficientas atspindi aukštesnį pagrindinių operacijų efektyvumą, o tai reiškia, kad jis vis tiek gali padengti veiklos išlaidas, pastovias išlaidas, dividendus ir nusidėvėjimą, kartu suteikdamas grynąjį pelną verslui. Kita vertus, maža pelno marža rodo didelę parduotų prekių kainą, kuri gali būti siejama su nepalankia pirkimo politika, žemomis pardavimo kainomis, mažais pardavimais, griežta rinkos konkurencija ar neteisinga pardavimo skatinimo politika.

Sužinokite daugiau apie šiuos rodiklius finansų finansų analizės kursuose.

# 2 EBITDA marža

EBITDA EBITDA EBITDA arba pelnas prieš palūkanas, mokesčius, nusidėvėjimą, amortizaciją yra įmonės pelnas prieš atliekant bet kurį iš šių grynųjų atskaitymų. EBITDA didžiausią dėmesį skiria verslo veiklos sprendimams, nes prieš kapitalo struktūros įtaką atsižvelgiama į verslo pelningumą iš pagrindinių operacijų. Formulė, pavyzdžiai reiškia Pelnas prieš palūkanas, mokesčius, nusidėvėjimą ir amortizaciją. Tai atspindi įmonės pelningumą prieš imantis neveikiančių straipsnių, tokių kaip palūkanos ir mokesčiai, taip pat nepiniginiais straipsniais, pavyzdžiui, nusidėvėjimo ir amortizacijos. Nauda analizuojant įmonės EBITDA maržą EBITDA marža EBITDA marža = EBITDA / pajamos. Tai yra pelningumo koeficientas, kuris įvertina įmonės uždirbamą pelną prieš mokesčius, palūkanas, nusidėvėjimą ir amortizaciją. Šiame vadove yra pavyzdžių ir atsisiunčiamas šablonas yra tas, kad jį lengva palyginti su kitomis įmonėmis, nes į jį neįtraukiamos išlaidos, kurios gali būti nepastovios ar šiek tiek nuožiūra. EBTIDA maržos trūkumas yra tas, kad ji gali labai skirtis nuo grynojo pelno ir faktinio pinigų srautų generavimo, kurie yra geresni įmonės veiklos rodikliai. EBITDA yra plačiai naudojama daugelyje vertinimo metodų. Vertinimo metodai Vertinant įmonę kaip tęstinę veiklą, naudojami trys pagrindiniai vertinimo metodai: DCF analizė, palyginamos įmonės ir precedentiniai sandoriai. Šie vertinimo metodai yra naudojami investicinės bankininkystės, nuosavybės tyrimų, privataus kapitalo, įmonių plėtros, susijungimų ir įsigijimų, sverto išpirkimo ir finansų srityse.

# 3 veiklos pelno marža

Veiklos pelno marža Veiklos marža Veiklos marža lygi veiklos pajamoms, padalytoms iš pajamų. Tai yra pelningumo rodiklis, apskaičiuojantis pajamas padengus verslo veiklos ir ne veiklos išlaidas. Taip pat vadinamas pardavimo grąža - į pelną žvelgiama kaip į pardavimo procentinę dalį prieš išskaičiuojant palūkanų sąnaudas ir pajamų mokesčius. Įmonės, turinčios aukštą veiklos pelno maržą, paprastai yra geriau pasirengusios mokėti už fiksuotas išlaidas ir palūkanas už įsipareigojimus, turi didesnes galimybes išgyventi ekonomikos sulėtėjimą ir yra pajėgesnės pasiūlyti mažesnes kainas nei konkurentai, turintys mažesnę pelno maržą. Veiklos pelno marža dažnai naudojama vertinant įmonės vadovybės tvirtumą, nes geras valdymas gali žymiai pagerinti įmonės pelningumą valdydamas jos veiklos sąnaudas.

# 4 grynojo pelno marža

Grynojo pelno marža Gryno pelno marža Gryno pelno marža (taip pat žinoma kaip „Pelno marža“ arba „Gryno pelno maržos koeficientas“) yra finansinis santykis, naudojamas apskaičiuojant pelno, kurį įmonė gauna iš visų savo pajamų, procentinę dalį. Jis matuoja grynojo pelno, kurį įmonė gauna už gautą pajamų dolerį, sumą. yra apatinė eilutė. Ji apžvelgia grynąsias įmonės pajamas ir padalija jas į visas pajamas. Tai pateikia galutinį įmonės pelningumo vaizdą, įvertinus visas išlaidas, įskaitant palūkanas ir mokesčius. Priežastis grynojo pelno maržą naudoti kaip pelningumo matą yra ta, kad į viską atsižvelgiama. Šios metrikos trūkumas yra tas, kad į ją įeina daug „triukšmo“, pavyzdžiui, vienkartinės išlaidos ir pelnas, o tai apsunkina įmonės veiklos palyginimą su konkurentais.

5 grynųjų pinigų srautų marža

Pinigų srautų marža - išreiškia pinigų srautų iš pagrindinės veiklos santykį. Veiklos pinigų srautas Veiklos pinigų srautas (OCF) yra pinigų suma, sukurta vykdant įprastą verslo veiklą tam tikru laikotarpiu. Veiklos pinigų srautų formulė yra grynosios pajamos (sudaro pelno (nuostolių) ataskaitos apačią), pridėjus visus nepiniginius straipsnius, pridėjus apyvartinio kapitalo ir verslo pokyčių koregavimus. Tai vertina įmonės galimybę konvertuoti pardavimus į grynuosius pinigus. Kuo didesnė grynųjų pinigų srauto procentinė dalis, tuo daugiau grynųjų iš pardavimų galima sumokėti už tiekėjus, dividendus, komunalines paslaugas ir skolą už paslaugas, taip pat įsigyti kapitalo. Neigiamas pinigų srautas reiškia, kad net jei verslas generuoja pardavimus ar pelną, jis vis tiek gali prarasti pinigus. Jei įmonė turi neadekvačius pinigų srautus, įmonė gali nuspręsti skolintis lėšų ar rinkti pinigus per investuotojus, kad veikla būtų tęsiama.

Grynųjų pinigų srautų valdymas Pinigų konvertavimo ciklas Pinigų konvertavimo ciklas (CCC) yra metrika, rodanti, kiek laiko įmonei prireikia konvertuoti investicijas į atsargas į grynuosius. Grynųjų pinigų perskaičiavimo ciklo formulė rodo laiką, per kurį įmonė turi išteklius paversti grynaisiais. Formulė yra labai svarbi įmonės sėkmei, nes visada turint pakankamą pinigų srautą, sumažinamos išlaidos (pvz., Išvengiama pavėluotų mokėjimų ir papildomų palūkanų išlaidų), ir suteikiama įmonei galimybė pasinaudoti bet kokiu papildomu pelnu ar augimo galimybėmis, kurios gali atsirasti (pvz., Galimybė su didele nuolaida nusipirkti konkurentą, kuris baigia verslą, inventorių).

# 6 Turto grąža

Turto grąža (ROA) Turto grąža ir ROA formulė ROA formulė. Turto grąža (ROA) yra investicijų grąžos (IG) metrikos rūšis, matuojanti verslo pelningumą, palyginti su visu jo turtu. Šis santykis rodo, kaip gerai įmonė dirba, lygindama jos gaunamą pelną (grynąsias pajamas) su kapitalu, kurį ji investuoja į turtą. , kaip rodo pavadinimas, rodo grynojo uždarbio procentą, palyginti su visu įmonės turtu. ROA santykis konkrečiai parodo, kiek pelnas po mokesčių sugeneruoja už kiekvieną turimą turto dolerį. Taip pat matuojamas verslo turto intensyvumas. Kuo mažesnis pelnas, tenkantis vienam doleriui turto, tuo įmonė laikoma intensyvesniu turtu. Daug lėšų reikalaujančioms įmonėms reikia didelių investicijų, kad būtų galima įsigyti mašinas ir įrangą, kad būtų galima gauti pajamų. Pramonės, kurioms paprastai tenka daug lėšų, pavyzdžiai yra telekomunikacijų paslaugos, automobilių gamintojai ir geležinkeliai. Mažiau turto reikalaujančių bendrovių pavyzdžiai yra reklamos agentūros ir programinės įrangos kompanijos.

Sužinokite daugiau apie šiuos rodiklius finansų finansų analizės kursuose.

# 7 Nuosavo kapitalo grąža

Nuosavo kapitalo grąža (ROE) Nuosavo kapitalo grąža (ROE) Nuosavo kapitalo grąža (ROE) yra įmonės pelningumo matas, apskaičiuojantis įmonės metinę grąžą (grynąsias pajamas), padalytą iš visos jos akcininkų nuosavybės vertės (ty 12%). . ROE sujungia pelno (nuostolių) ataskaitą ir balansą, nes grynosios pajamos ar pelnas lyginami su akcininkų nuosavybe. - išreiškia grynųjų pajamų procentinę dalį, palyginti su akcininkų nuosavybe, arba pinigų, kuriuos nuosavo kapitalo investuotojai įdėjo į verslą, grąžos normą. ROE rodiklį ypač stebi akcijų analitikai ir investuotojai. Palankiai didelis ROE santykis dažnai nurodomas kaip priežastis įsigyti įmonės akcijų. Įmonės, turinčios didelę kapitalo grąžą, paprastai sugeba uždirbti pinigų viduje, todėl mažiau priklauso nuo skolų finansavimo.

# 8 Investuoto kapitalo grąža

Investuoto kapitalo grąža (ROIC) Investuoto kapitalo grąža Investuoto kapitalo grąža - ROIC - yra pelningumas arba kapitalo teikėjų, būtent firmos obligacijų savininkų ir akcininkų, uždirbtos grąžos rodiklis. Įmonės ROIC dažnai lyginamas su WACC, siekiant nustatyti, ar įmonė kuria, ar naikina vertę. yra visų kapitalo teikėjų, įskaitant abu obligacijų savininkus, obligacijų emitentų grąža. Tai yra skirtingų tipų obligacijų emitentai. Šie obligacijų emitentai kuria obligacijas skolindamiesi lėšų iš obligacijų savininkų, kurios turi būti grąžintos suėjus terminui. ir akcininkai Akcininkų nuosavybės vertybiniai popieriai Akcininkų nuosavybės vertybiniai popieriai (dar vadinami akcininkų nuosavybe) yra įmonės balanso sąskaita, kurią sudaro akcinis kapitalas ir nepaskirstytasis pelnas. Tai taip pat rodo likutinę turto vertę atėmus įsipareigojimus. Pertvarkydami pradinę apskaitos lygtį, gauname akcininkų nuosavybę = turtas - įsipareigojimai. Jis yra panašus į ROE koeficientą, tačiau visapusiškesnis, nes apima pajamas, gautas iš obligacijų turėtojų suteikto kapitalo.

Supaprastintą ROIC formulę galima apskaičiuoti taip: EBIT x (1 - mokesčio tarifas) / (skolos vertė + + nuosavybės vertė). EBIT naudojamas todėl, kad jis atspindi pajamas, gautas prieš atimant palūkanų išlaidas, ir reiškia pelną, kurį gali gauti visi investuotojai, ne tik akcininkai.

Vaizdo įrašų pelningumo rodiklių ir ROE paaiškinimas

Žemiau pateikiamas trumpas vaizdo įrašas, kuriame paaiškinama, kaip pelningumo rodiklius, tokius kaip grynojo pelno marža, įtakoja įvairūs svertai įmonės finansinėse ataskaitose.

Finansinis modeliavimas (viršija pelningumo rodiklius)

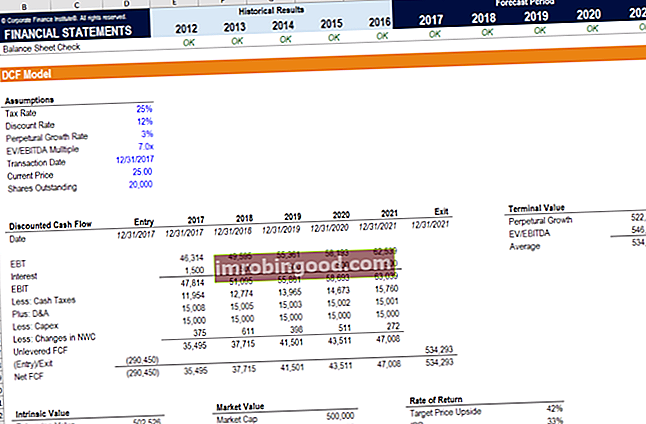

Nors pelningumo rodikliai yra puiki vieta pradėti atliekant finansinę analizę, jų pagrindinis trūkumas yra tas, kad nė vienas iš jų neatsižvelgia į visą vaizdą. Išsamesnis būdas įtraukti visus reikšmingus veiksnius, turinčius įtakos įmonės finansinei būklei ir pelningumui, yra sukurti DCF modelį. DCF modelio mokymų nemokamas vadovas. DCF modelis yra specifinis finansinio modelio tipas, naudojamas verslui vertinti. Modelis yra tiesiog bendrovės nepanaudoto laisvo pinigų srauto prognozė, apimanti 3–5 metų istorinius rezultatus, 5 metų prognozę, galutinę vertę ir pateikianti grynąją dabartinę vertę (NPV) NPV „Formulės A“ vadovą apie NPV. formulę „Excel“ atlikdami finansinę analizę. Svarbu tiksliai suprasti, kaip NPV formulė veikia „Excel“ ir už jos esančią matematiką. NPV = F / [(1 + r) ^ n] kur, PV = dabartinė vertė, F = būsimas mokėjimas (pinigų srautas), r = diskonto norma, n = laikotarpių skaičius verslo ateityje.

Žemiau pateiktoje ekrano kopijoje galite pamatyti, kiek aukščiau išvardytų pelningumo rodiklių (pvz., EBIT, NOPAT ir pinigų srautas) yra visi DCF analizės veiksniai. Finansų analitiko tikslas yra įtraukti kuo daugiau informacijos ir išsamios informacijos apie įmonę į „Excel“ modelį „Excel“ ir „Financial Model Templates“. Atsisiųskite nemokamus finansinio modelio šablonus - „Finance“ skaičiuoklių bibliotekoje yra 3 ataskaitų finansinio modelio šablonas, DCF modelis, skola. tvarkaraštis, nusidėvėjimo grafikas, kapitalo išlaidos, palūkanos, biudžetai, išlaidos, prognozavimas, diagramos, grafikai, tvarkaraščiai, vertinimas, palyginama įmonės analizė, daugiau „Excel“ šablonų.

Norėdami sužinoti daugiau, apsilankykite Finansų finansinio modeliavimo kursuose internete!

Papildomi resursai

Dėkojame, kad perskaitėte šį pelningumo rodiklių analizės ir skaičiavimo vadovą. Finansai yra oficialus pasaulinis finansinio modeliavimo ir vertinimo analitiko pavadinimo „FMVA® Certification“ teikėjas. Prisijunkite prie 350 600 ir daugiau studentų, dirbančių tokiose įmonėse kaip „Amazon“, J. P. Morganas ir „Ferrari“, ir misija yra padėti jums tobulėti karjeroje. Atsižvelgdami į šį tikslą, šie papildomi finansų ištekliai padės jums tapti pasaulinio lygio finansų analitiku:

- Nemokami apskaitos ir finansų kursai

- Nemokamas „Excel“ avarijos kursas

- Kaip vertinti privačios įmonės privačios įmonės vertinimą 3 metodai vertinant privačią įmonę - sužinokite, kaip vertinti verslą, net jei jis yra privatus ir turintis ribotą informaciją. Šiame vadove pateikiami pavyzdžiai, įskaitant palyginamą įmonės analizę, diskontuotų pinigų srautų analizę ir pirmąjį Čikagos metodą. Sužinokite, kaip profesionalai vertina verslą

- Finansinio modeliavimo vadovas Nemokamas finansinio modeliavimo vadovas Šiame finansinio modeliavimo vadove pateikiami „Excel“ patarimai ir geriausia prielaidų, tvarkyklių, prognozavimo, trijų teiginių susiejimo, DCF analizės ir kt. Praktika.