PEG santykis yra bendrovės kainos / uždarbio santykis, padalytas iš jos pelno augimo tempo per tam tikrą laikotarpį (paprastai per ateinančius 1-3 metus). PEG koeficientas koreguoja tradicinį P / E santykį, atsižvelgdamas į pelno, tenkančio vienai akcijai, augimo tempą, kurio tikimasi ateityje. Tai gali padėti „pakoreguoti“ įmones, kurių augimo tempas yra didelis ir kainos bei pelno santykis yra didelis. Kainos pelno koeficientas Kainos pelno koeficientas (P / E Ratio) yra santykis tarp bendrovės akcijų kainos ir pelno vienai akcijai. Tai leidžia investuotojams geriau suvokti įmonės vertę. P / E rodo rinkos lūkesčius ir yra kaina, kurią turite sumokėti už dabartinio (arba būsimo) uždarbio vienetą.

Kas yra PEG santykio formulė?

Įmonės PEG santykio formulė yra tokia:

PEG = akcijos kaina / pelnas vienai akcijai / pelnas vienai akcijai

PEG santykio skaičiavimo pavyzdys

Naudojant šio vadovo viršuje pateiktoje lentelėje pateiktą pavyzdį, yra trys įmonės, kurias galime palyginti - „Fast Co“, „Moderate Co“ ir „Slow Co“.

- „Fast Co“ kaina yra 58,00 USD, 2018 m. EPS - 2,15 USD, o 2019 m. - 3,23 USD.

- Todėl „Fast Co“ P / E yra 27,0x, padalijus iš 50 augimo greičio, gaunamas PEG santykis 0,54.

- „Moderate Co“ kaina yra 146,12 USD, 2018 m. EPS - 11,43 USD, o 2019 m. - 13,25 USD.

- „Moderate Co“ P / E yra 12,8x, padalijus iš EPS augimo 15,9, gaunamas 0,80 PEG.

- „Slow Co“ kaina yra 45,31 USD, 2018 m. EPS - 8,11 USD, o 2019 m. - 8,65 USD.

- „Slow Co“ P / E yra 5,6x, padalytas iš augimo 6,7, gaunamas PEG santykis 0,84.

Atsisiųskite nemokamą šabloną

Įveskite savo vardą ir el. Pašto adresą žemiau esančioje formoje ir atsisiųskite nemokamą šabloną dabar!

Kaip interpretuoti PEG santykį

Remiantis aukščiau pateiktais pavyzdžiais, „Fast Co“ turi didžiausią P / E santykį 27 kartus, o paviršiuje jis gali atrodyti brangus. Kita vertus, „Slow Co“ PE koeficientas yra labai mažas, tik 5,6 karto, todėl investuotojai gali galvoti, kad tai pigu.

Tarp šių dviejų bendrovių yra vienas didelis skirtumas (visa kita yra lygi), tai yra tai, kad „Fast Co“ savo pelną vienai akcijai augina kur kas sparčiau nei „Slow Co“. Atsižvelgiant į tai, kaip greitai „Co“ auga, atrodo pagrįsta mokėti daugiau akcijoms. Vienas iš būdų įvertinti, kiek dar yra, yra padalinti kiekvienos įmonės PE santykį iš jos augimo tempo. Tai padarę matome, kad „Fast Co“ iš tikrųjų gali būti „pigesnė“ nei „Slow Co“, atsižvelgiant į didėjantį EPS.

PEG santykio naudojimo rizika

Nors santykis padeda prisitaikyti prie augimo per tam tikrą laikotarpį, paprastai atsižvelgiama tik į trumpą laikotarpį, pvz., 1-3 metus. Dėl šios priežasties vienerių ar dvejų metų spartus augimas gali pervertinti sparčiau augančios įmonės pirkimo naudą. Priešingai yra su „Slow Co“.

Be to, galutinis įmonės vertės skatintojas - laisvas pinigų srautas - ir EPS augimas gali nepadidinti pinigų srautų (t. Y. Didelių kapitalo išlaidų, reikalingų uždarbio augimui pasiekti).

Nors tai dažnai yra naudingas P / E koregavimas, vertinant įmonę, tai turėtų būti laikoma tik vienu iš įvairių veiksnių.

Finansinis modeliavimas įmonės vertinimui

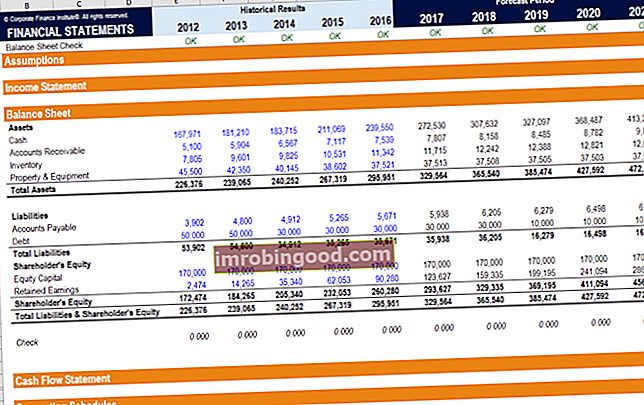

PEG koeficiento formulės naudojimas gali būti naudingas, tačiau galiausiai finansinis modeliavimas yra geriausias būdas atsižvelgti į visus įmonės augimo profilio aspektus atliekant vertinimą. Kuriant diskontuotų pinigų srautų (DCF) modelį, norint gauti grynąją dabartinę verslo vertę, paprastai atsižvelgiama į maždaug 5 metų prognozuojamą augimą ir galutinę vertę.

Yra įvairių rūšių finansiniai modeliai. Finansinių modelių tipai Dažniausiai pasitaikantys finansinių modelių tipai: 3 ataskaitų modelis, DCF modelis, susijungimų ir įsigijimų modelis, LBO modelis, biudžeto modelis. Atraskite 10 geriausių tipų. Norėdami sužinoti daugiau apie finansinį modeliavimą ir vertinimą, peržiūrėkite mūsų internetinius finansinio modeliavimo kursus.

Papildomi resursai

Tai buvo tradicinio PE koeficiento koregavimo vadovas padalijant iš bendrovės pelno vienai akcijai augimo tempo, kad būtų pasiektas PEG koeficientas.

Jei norite tęsti mokymąsi ir siekti karjeros, labai rekomenduojame šiuos papildomus išteklius:

- Vertinimo metodai Vertinimo metodai Vertinant įmonę kaip tęstinę veiklą, naudojami trys pagrindiniai vertinimo metodai: DCF analizė, palyginamos įmonės ir precedentiniai sandoriai. Šie vertinimo metodai naudojami investavimo bankų, nuosavybės tyrimų, privataus kapitalo, įmonių plėtros, susijungimų ir įsigijimų, sverto išpirkimo ir finansų srityse.

- Pagrindinis pinigų srautų vadovas Vertinimas Nemokamas vertinimo vadovas padeda išmokti svarbiausias sąvokas savo tempu. Šie straipsniai išmokys verslo vertinimo geriausios praktikos ir kaip vertinti įmonę naudojant palyginamą įmonės analizę, diskontuotų pinigų srautų (DCF) modeliavimą ir precedentinius sandorius, naudojamus investicinėje bankininkystėje, nuosavybės tyrimuose,

- Pelno (nuostolių) ataskaitos prognozavimas Pajamų ataskaitos eilutės elementų projektavimas Aptariame įvairius pelno (nuostolių) ataskaitos eilutės elementų projektavimo metodus. Projektuojant pelno (nuostolių) ataskaitos eilutes pradedama nuo pardavimo pajamų, tada - nuo išlaidų

- Palyginama įmonės analizė Palyginama įmonės analizė Kaip atlikti palyginamą įmonės analizę. Šis vadovas žingsnis po žingsnio parodo, kaip sukurti palyginamą įmonės analizę („Comps“), apima nemokamą šabloną ir daug pavyzdžių. „Comps“ yra santykinė vertinimo metodika, kuri žiūri į panašių valstybinių bendrovių santykius ir naudoja juos kito verslo vertei nustatyti