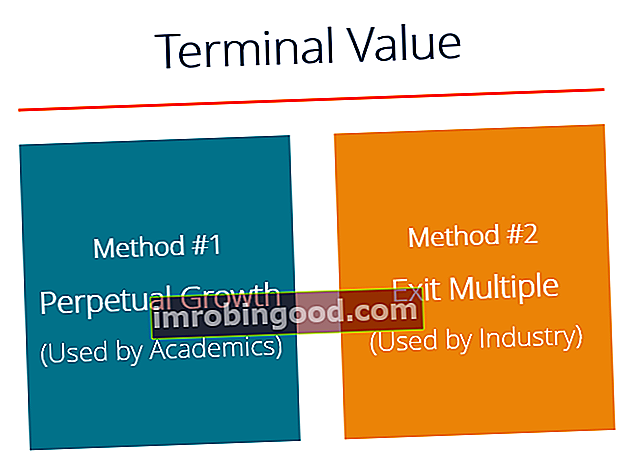

Galutinė vertė yra apskaičiuota verslo vertė, viršijanti aiškų prognozuojamą laikotarpį. Tai yra kritinė finansinio modelio dalis. Finansinių modelių rūšys Dažniausiai pasitaikančios finansinių modelių rūšys: 3 ataskaitų modelis, DCF modelis, susijungimų ir įsigijimų modelis, LBO modelis, biudžeto modelis. Atraskite 10 populiariausių tipų, nes jie paprastai sudaro didelę visos įmonės vertės procentą. Yra du požiūriai į DCF galutinės vertės formulę: (1) amžinas augimas ir (2) išeiti iš daugelio.

Vaizdas: Finansų verslo vertinimo kursai.

Kodėl naudojama galutinė vertė?

Kuriant diskontuotų pinigų srautų / DCF modelį yra du pagrindiniai komponentai: (1) prognozuojamas laikotarpis ir (2) galutinė vertė.

Prognozuojamas laikotarpis įprastam verslui paprastai yra 3–5 metai (tačiau kai kurių tipų įmonėse, pvz., Naftos ir dujų ar kasybos srityse, jis gali būti daug ilgesnis), nes tai yra pakankamas laiko tarpas išsamioms prielaidoms pateikti. Viskas, kas anapus to, tampa tikru spėlionių žaidimu, kuriame atsiranda galutinė vertė.

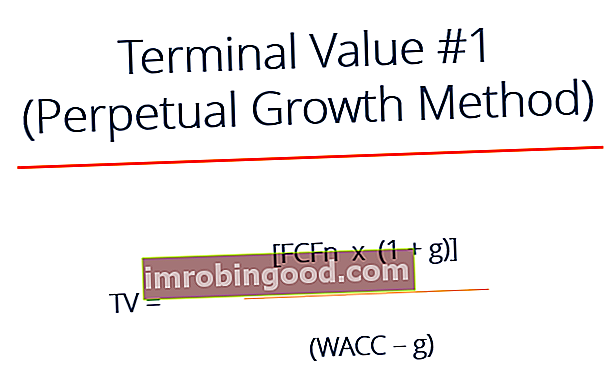

Kas yra nuolatinio augimo DCF galutinės vertės formulė?

Nuolatinis augimo metodas, skaičiuojant galutinę vertės formulę, yra geriausias akademikų metodas, nes jis turi matematinę teoriją. Šis metodas daro prielaidą, kad verslas ir toliau generuos nemokamą pinigų srautą (FCF). Pinigų srautas (CF) yra verslo, įstaigos ar asmens pinigų kiekio padidėjimas arba sumažėjimas. Finansuose šis terminas vartojamas apibūdinti grynųjų pinigų sumą (valiutą), kuri sukuriama arba sunaudojama per tam tikrą laikotarpį. Amžinai normalizuotoje valstybėje yra daugybė CF tipų (amžinybės amžinumo amžinybė yra pinigų srautų mokėjimas, kuris tęsiasi neribotą laiką. Amžinumo pavyzdys yra JK vyriausybės obligacijos, vadinamos konsolėmis. Nors visa suma).

Nuolatinio augimo galutinės vertės apskaičiavimo formulė yra:

TV = (FCFn x (1 + g)) / (WACC - g)

Kur:

TV = terminalo vertė

FCF = laisvas pinigų srautas

g = nuolatinis FCF augimo greitis

WACC = svertinė vidutinė kapitalo kaina WACC WACC yra įmonės vidutinė svertinė kapitalo kaina ir atspindi sumaišytą kapitalo kainą, įskaitant nuosavą kapitalą ir skolą. WACC formulė yra = (E / V x Re) + ((D / V x Rd) x (1-T)). Šiame vadove apžvelgiama, kas tai yra, kodėl jis naudojamas, kaip jį apskaičiuoti, taip pat pateikiama atsisiunčiama WACC skaičiuoklė

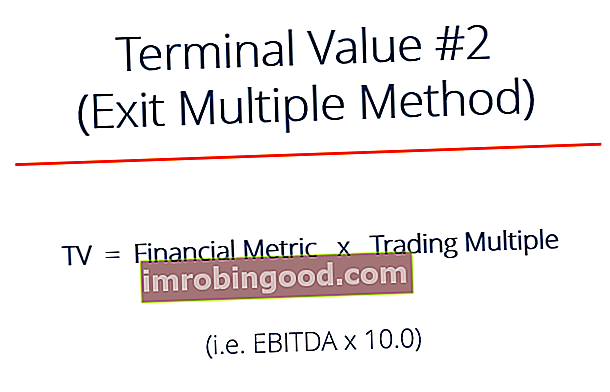

Kas yra „Exit Multiple DCF“ galutinės vertės formulė?

„Išeiti iš daugelio“ metodo daroma prielaida, kad verslas parduodamas pagal kelis rodiklius (pvz., EBITDA EBITDA EBITDA arba Pelnas prieš palūkanas, mokesčius, nusidėvėjimą, amortizaciją) yra įmonės pelnas prieš atliekant bet kurį iš šių grynųjų atskaitymų. EBITDA daugiausia dėmesio skiria veiklos sprendimams. verslo, nes jis vertina verslo pelningumą iš pagrindinių operacijų prieš kapitalo struktūros poveikį. Formulė, pavyzdžiai), remiantis šiuo metu pastebėtais palyginamais prekybos kartotiniais Comps - Comparable Trading Multiples , finansinius ir nuosavybės profilius, kad būtų naudinga suprasti: operacijas, finansus, augimo tempus, maržos tendencijas, kapitalo išlaidas, vertinimo kartotinius, DCF prielaidas ir panašaus verslo IPO etalonus.

Formulė, skirta apskaičiuoti išėjimo kelių terminalų vertę:

TV = finansinė metrika (pvz., EBITDA) x daugybinė prekyba (pvz., 10 kartų)

Kuris galutinės vertės metodas yra labiau paplitęs?

Daugialypis pasitraukimo metodas yra labiau paplitęs tarp pramonės specialistų, nes jie nori palyginti verslo vertę. Vertinimo metodai Vertinant įmonę kaip tęstinę veiklą, naudojami trys pagrindiniai vertinimo metodai: DCF analizė, palyginamos įmonės ir precedentiniai sandoriai. Šie vertinimo metodai naudojami investavimo bankų, nuosavybės tyrimų, privataus kapitalo, įmonių plėtros, susijungimų ir įsigijimų, sverto išpirkimo ir finansavimo srityse, kurias jie gali pastebėti rinkoje. Tarp akademikų išgirsite daugiau kalbų apie amžino augimo modelį, nes jis turi daugiau teorijų. Kai kurie pramonės specialistai taikys hibridinį metodą ir naudos abiejų vidurkį.

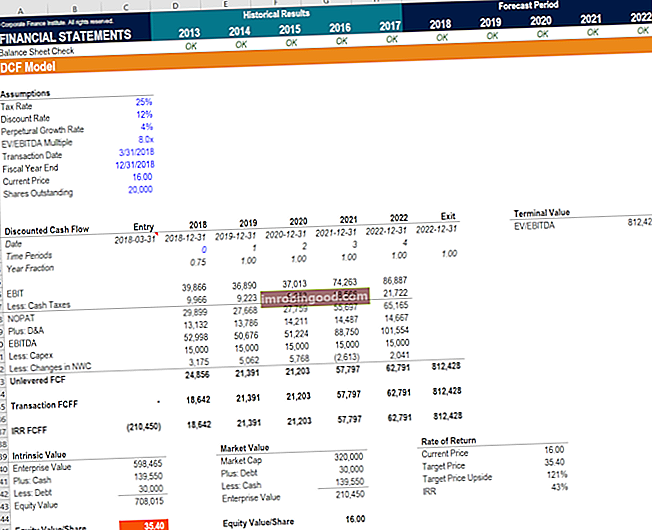

Finansinio modelio pavyzdys

Žemiau pateikiamas DCF modelio pavyzdys su galutinės vertės formule, kurioje naudojamas metodas Exit Multiple. Modelyje daroma prielaida, kad vertinant naudojama 8,0x EV / EBITDA EV / EBITDA EV / EBITDA, norint palyginti panašių verslų vertę, vertinant jų įmonės vertę (EV) ir EBITDA, palyginti su vidurkiu. Šiame vadove mes suskaidysime EV / EBTIDA kelis į įvairius komponentus ir paaiškinsime, kaip jį apskaičiuoti palaipsniui parduodant verslą, kuris uždaromas 22/12/2031.

Kaip pastebėsite, galutinė vertė sudaro labai didelę dalį visų nemokamų pinigų srautų į įmonę (FCFF). Vertinimo nemokami vertinimo vadovai, skirti išmokti svarbiausias sąvokas savo tempu. Šie straipsniai išmokys verslo vertinimo geriausios praktikos ir kaip vertinti įmonę naudojant palyginamą įmonės analizę, diskontuotų pinigų srautų (DCF) modeliavimą ir precedentinius sandorius, naudojamus investicinėje bankininkystėje, nuosavybės tyrimuose. Iš tikrųjų tai rodo maždaug tris kartus didesnį pinigų srautą nei prognozuojamas laikotarpis. Dėl šios priežasties DCF modeliai yra labai jautrūs prielaidoms, kurios daromos dėl galutinės vertės.

Dažnas būdas tai atspindėti yra jautrumo analizė. Kas yra jautrumo analizė? Jautrumo analizė yra priemonė, naudojama finansiniame modeliavime analizuoti, kaip skirtingos nepriklausomų kintamųjų rinkinio reikšmės veikia priklausomą kintamąjį.

Vaizdas: Finansų finansinio modeliavimo kursas.

Atsisiųskite nemokamą šabloną

Įveskite savo vardą ir el. Pašto adresą žemiau esančioje formoje ir atsisiųskite nemokamą šabloną dabar!

Vaizdo įrašo paaiškinimas apie galutinę vertę

Toliau pateikiama trumpa vaizdo įrašo pamoka, kurioje paaiškinama, kaip „Excel“ žingsnis po žingsnio apskaičiuoti TV. Šis pavyzdys paimtas iš Finansų finansinio modeliavimo kursų.

Daugiau vertinimo išteklių

Tikimės, kad šis straipsnis padėjo jums suskaidyti galutinės vertės formulę tarp išeities iš kelių metodo ir amžino augimo metodo. Finansai yra oficialus pasaulinis finansinio modeliavimo ir vertinimo analitiko (FMVA) ® žymėjimo teikėjas FMVA® sertifikatas. Prisijunkite prie 350 600 ir daugiau studentų, dirbančių tokiose įmonėse kaip „Amazon“, J. P. Morganas ir „Ferrari“. Norėdami sužinoti daugiau apie vertinimą ir finansinį modeliavimą, peržiūrėkite šiuos papildomus finansų išteklius:

- Vertinimo metodų apžvalga Vertinimo metodai Vertinant įmonę kaip tęstinę veiklą, naudojami trys pagrindiniai vertinimo metodai: DCF analizė, palyginamos įmonės ir precedentiniai sandoriai. Šie vertinimo metodai naudojami investavimo bankų, nuosavybės tyrimų, privataus kapitalo, įmonių plėtros, susijungimų ir įsigijimų, sverto išpirkimo ir finansų srityse.

- „DCF“ modeliavimo vadovas „DCF Model Training Free Guide“ DCF modelis yra specifinis finansinio modelio tipas, naudojamas verslui vertinti. Modelis yra tiesiog bendrovės nepanaudoto laisvo pinigų srauto prognozė

- Išplėstinės „Excel“ formulės Turi žinoti pažangiosios „Excel“ formulės. Šios pažangios „Excel“ formulės yra labai svarbios norint žinoti ir pakels jūsų finansinės analizės įgūdžius į kitą lygį. Išplėstinės „Excel“ funkcijos, kurias turite žinoti. Sužinokite 10 geriausių „Excel“ formulių, kurias reguliariai naudoja visi pasaulinės klasės finansų analitikai. Šie įgūdžiai pagerins jūsų skaičiuoklės darbą bet kurioje karjeroje

- DCF analizė - infografinė DCF analizė Infografija Kaip iš tikrųjų veikia diskontuoti pinigų srautai (DCF). Ši DCF analizės infografika apžvelgia įvairius DCF modelio kūrimo „Excel“ etapus.