Finansų srityje antrinis aukcionas yra tada, kai didelis kiekis viešosios bendrovės akcijų yra privati ir valstybinė įmonė. Pagrindinis skirtumas tarp privačios ir valstybinės bendrovės yra tas, kad viešosios bendrovės akcijomis prekiaujama biržoje, o privačios bendrovės akcijomis nėra. yra parduodamos iš vieno investuotojo kitam antrinėje rinkoje. Tokiu atveju akcinė bendrovė negauna jokių pinigų ir neišleidžia naujų akcijų. Vietoj to, investuotojai tiesiogiai perka ir parduoda akcijas. Jis skiriasi nuo pirminio siūlymo, kai bendrovė išleidžia naujas akcijas. Viešieji vertybiniai popieriai. Viešieji vertybiniai popieriai arba antrinės rinkos vertybiniai popieriai yra investicijos, kuriomis atvirai ar lengvai prekiaujama rinkoje. Vertybiniai popieriai yra nuosavybės arba skolos pagrindai. į rinką.

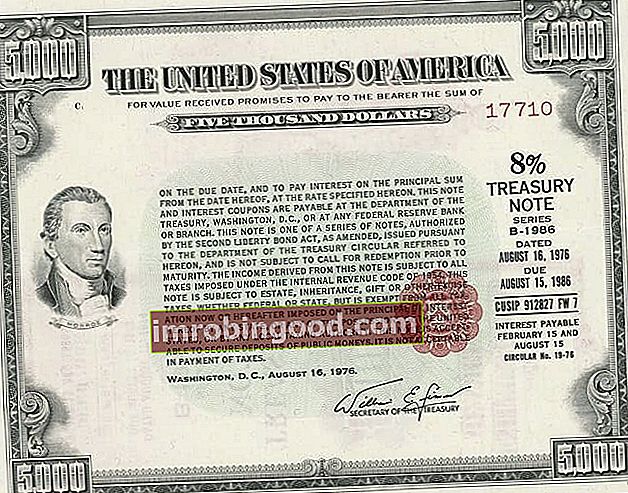

Vaizdas: „Finance's Free Intro to Corporate Finance Course“.

Pirminė ir antrinė rinka

Pirminėje rinkoje įmonės išleidžia naujas akcijas investuotojams mainais į grynuosius pinigus. Pajamos iš tokio pasiūlymo naudojamos verslui finansuoti, įsigijimams. Susijungimų įsigijimų susijungimų ir įsigijimų procesas Šiame vadove pateikiami visi susijungimų ir įsigijimų proceso etapai. Sužinokite, kaip įvykdyti susijungimai, įsigijimai ir sandoriai. Šiame vadove mes apibūdinsime įsigijimo procesą nuo pradžios iki pabaigos, įvairius pirkėjų tipus (strateginius ir finansinius pirkimus), sinergijos ir sandorių išlaidų svarbą bei bendruosius įmonės tikslus.

Antrinėje rinkoje (kaip parodyta aukščiau) investuotojai tiesiogiai perka ir parduoda viešai prekiaujamų bendrovių akcijas. Bendrovė neišleidžia naujų akcijų ir įmonė negauna jokio papildomo kapitalo. Kapitalas yra tai, kas padidina žmogaus galimybes kurti vertę. Juo galima padidinti vertę įvairiausiose kategorijose, tokiose kaip finansinis, socialinis, fizinis, intelektinis ir kt. Versle ir ekonomikoje dvi dažniausiai pasitaikančios kapitalo rūšys yra finansinis ir žmogiškasis. .

Antrinio pasiūlymo pavyzdys („Facebook“)

Įdomus antrinio pasiūlymo pavyzdys įvyko 2013 m., Kai „Facebook“ generalinis direktorius Markas Zuckerbergas kitiems investuotojams pardavė apie 41 mln. Savo akcijų. Kadangi jis pardavinėjo savo asmenines akcijas, pajamas jis gavo tiesiogiai iš investuotojų, užuot juos gavęs. Nurodyta priežastis, kodėl jis pardavė akcijas, buvo surinkti pinigus savo asmeninei mokesčių sąskaitai.

Be antrinio Zuckerbergo pasiūlymo, bendrovė taip pat išleido keletą naujų akcijų visuomenei, kuri jiems uždirbo kai kurias pajamas korporatyviniams tikslams. Įprasta rengti pasiūlymą kartu su pirminiais ir antriniais pardavimais.

Sužinokite daugiau iš „CNET“ apie „Facebook“ pasiūlymus.

Antrinis pasiūlymas ir tolesnis pasiūlymas

Tęsdama pasiūlymą (kartais vadinamą „patyrusiu“ akcijų siūlymu), įmonė grįžta į kapitalo rinkas ir parduoda naujas akcijas, kad surinktų daugiau pinigų. Pirmą kartą, kai įmonė parduoda savo akcijas visuomenei, vadinamas pirminis viešas siūlymas (IPO). Pirminis viešas siūlymas (IPO). Pirminis viešas siūlymas (IPO) yra pirmasis bendrovės išleistų akcijų pardavimas visuomenei. Iki viešojo akcijų paskelbimo įmonė laikoma privačia įmone, paprastai turinčia nedaug investuotojų (steigėjų, draugų, šeimos ir verslo investuotojų, tokių kaip rizikos kapitalistų ar angelų investuotojai). Sužinokite, kas yra IPO. Visi vėlesni pasiūlymai, įvykę po IPO, vadinami tolesniais arba prieskoniais.

Pagrindinių sąvokų santrauka

Pradinis viešas akcijų siūlymas = pirmą kartą įmonė išleidžia akcijas visuomenei

Tolesni pasiūlymai = bet koks vėlesnis siūlymas po IPO (gali apimti naujas akcijas ir antrinę emisiją)

Antrinis aukojimas = kai akcijos perkamos / parduodamos tiesiogiai tarp investuotojų (naujos akcijos neišleidžiamos)

Papildomi resursai

Dėkojame, kad perskaitėte šį vadovą, kad geriau suprastumėte, kaip įmonės ir investuotojai perka ir parduoda akcijas vieni iš kitų. Finansai yra oficialus finansinio modeliavimo ir vertinimo analitiko (FMVA) ™ sertifikato teikėjas. FMVA® sertifikatas Prisijunkite prie 350 600 ir daugiau studentų, dirbančių tokiose įmonėse kaip „Amazon“, J. P. Morganas ir „Ferrari“, kurie skirti visiems paversti pasaulinio lygio finansų analitikais.

Šie papildomi Finansų šaltiniai bus naudingi, kad galėtumėte tobulinti savo karjerą:

- IPO procesas IPO procesas IPO procesas yra tai, kai privati įmonė pirmą kartą išleidžia naujus ir (arba) esamus vertybinius popierius visuomenei. 5 žingsniai aptarti išsamiai

- Ką daro investiciniai bankininkai? Ką daro investicijų bankininkai? Ką daro investicijų bankininkai? Investiciniai bankininkai gali dirbti 100 valandų per savaitę, atlikdami tyrimus, finansinius modelius ir kurdami pristatymus. Nors investicinė bankininkystė yra viena iš labiausiai trokštamų ir finansiškai naudingiausių pozicijų bankų sektoriuje, investicinė bankininkystė taip pat yra viena iš sudėtingiausių ir sunkiausių karjeros galimybių.

- Finansinio modeliavimo vadovas Nemokamas finansinio modeliavimo vadovas Šiame finansinio modeliavimo vadove pateikiami „Excel“ patarimai ir geriausia prielaidų, tvarkyklių, prognozavimo, trijų teiginių susiejimo, DCF analizės ir kt. Praktika.

- Įmonės vertinimo vertinimo metodai Vertinant įmonę kaip tęstinę veiklą, naudojami trys pagrindiniai vertinimo metodai: DCF analizė, palyginamos įmonės ir precedentiniai sandoriai. Šie vertinimo metodai naudojami investavimo bankų, nuosavybės tyrimų, privataus kapitalo, įmonių plėtros, susijungimų ir įsigijimų, sverto išpirkimo ir finansų srityse.