Kapitalo struktūra nurodo skolos sumą Skolos rinkos vertė Skolos rinkos vertė reiškia rinkos kainą, kurią investuotojai norėtų pirkti įmonės skolą, kuri skiriasi nuo balansinės balansinės vertės. ir (arba) nuosavo kapitalo vertė Nuosavybės vertę galima apibrėžti kaip bendrą įmonės vertę, priskirtiną akcininkams. Norėdami apskaičiuoti nuosavybės vertę, vadovaukitės šiuo „Finance“ vadovu. įmonė samdo savo veiklai finansuoti ir turtui finansuoti. Įmonės kapitalo struktūra paprastai išreiškiama kaip skolos nuosavo kapitalo finansai. Finansų straipsniai „Finansai“ yra sukurti kaip savarankiško mokymosi vadovai, norint sužinoti svarbias finansų koncepcijas internete savo tempu. Naršykite šimtus straipsnių! arba skolos ir kapitalo santykis.

Skola ir nuosavas kapitalas yra naudojami verslo veiklai, kapitalo išlaidoms finansuoti. Kaip apskaičiuoti „CapEx“ - formulė Šiame vadove parodyta, kaip apskaičiuoti „CapEx“, iš pelno (nuostolio) ataskaitos ir balanso išvedant „CapEx“ formulę finansiniam modeliavimui ir analizei atlikti. , įsigijimai ir kitos investicijos. Yra kompromisų, kuriuos įmonės turi padaryti, kai nusprendžia, ar skolai, ar nuosavam kapitalui finansuoti operacijas, o vadovai subalansuos abi, kad surastų optimalią kapitalo struktūrą.

„Finance's Free Corporate Finance 101“ kurso vaizdas.

Optimali kapitalo struktūra

Optimali įmonės kapitalo struktūra dažnai apibrėžiama kaip skolos ir nuosavo kapitalo dalis, dėl kurios gaunami mažiausi svertiniai vidutiniai kapitalo kaštai (WACC WACC WACC yra įmonės svertinė vidutinė kapitalo kaina ir atspindi sumaišytą kapitalo kainą, įskaitant nuosavą kapitalą ir skolą. . WACC formulė yra = (E / V x Re) + ((D / V x Rd) x (1-T)). Šiame vadove bus pateikta apžvalga, kas tai yra, kodėl ji naudojama, kaip ją apskaičiuoti, ir taip pat pateikia firmai atsisiųstą WACC skaičiuoklę). Šis techninis apibrėžimas ne visada naudojamas praktikoje, o įmonės dažnai turi strateginį ar filosofinį požiūrį į tai, kokia turėtų būti ideali struktūra.

Siekdama optimizuoti struktūrą, įmonė gali išleisti daugiau skolų arba nuosavo kapitalo. Naujas įgytas kapitalas gali būti naudojamas investuoti į naują turtą arba gali būti naudojamas atpirkti skolą / nuosavą kapitalą, kuris šiuo metu yra neapmokėtas, kaip kapitalo atkūrimo forma.

Skolos ir nuosavo kapitalo dinamika

Žemiau pateikiama skolų ir nuosavo kapitalo dinamikos iliustracija investuotojų ir įmonės požiūriu.

Skolos investuotojai rizikuoja mažiau, nes bankroto atveju jie turi pirmąją pretenziją dėl verslo turto. Bankrotas Bankrotas yra teisinis žmogaus ar ne žmogaus (įmonės ar vyriausybinės agentūros), negalinčio grąžinti, statusas. neapmokėtų skolų kreditoriams. . Dėl šios priežasties jie priima mažesnę grąžos normą, taigi įmonė, išleisdama skolą, turi mažesnes kapitalo sąnaudas, palyginti su nuosavu kapitalu.

Akcijų investuotojai rizikuoja labiau, nes likutinę vertę gauna tik po to, kai skolos investuotojai yra grąžinti. Mainais į šią riziką investuotojai tikisi didesnės grąžos normos, todėl numanomos nuosavybės išlaidos yra didesnės nei skolos.

Sostinės Kaina

Bendrovės kapitalo sąnaudos yra svertinis nuosavo kapitalo ir skolos sąnaudų vidurkis, žinomas kaip svertinis vidutinis kapitalo sąnaudos (WACC). WACC WACC yra įmonės svertinis kapitalo sąnaudų vidurkis ir atspindi sumaišytas kapitalo sąnaudas, įskaitant nuosavas kapitalas ir skola. WACC formulė yra = (E / V x Re) + ((D / V x Rd) x (1-T)). Šiame vadove apžvelgiama, kas tai yra, kodėl jis naudojamas, kaip jį apskaičiuoti, taip pat pateikiama atsisiunčiama WACC skaičiuoklė.

Formulė lygi:

WACC = (E / V x Re) + ((D / V x Rd) x (1 - T))

Kur:

E = įmonės kapitalo rinkos vertė (rinkos viršutinė riba)

D = įmonės skolos rinkos vertė

V = bendra kapitalo vertė (nuosavas kapitalas plius skola)

E / V = kapitalo procentas, kuris yra nuosavas kapitalas

D / V = kapitalo, kuris yra skola, procentinė dalis

Re = nuosavo kapitalo kaina (reikalaujama grąžos norma)

Rd = skolos kaina (esamos skolos pajamingumas iki išpirkimo)

T = mokesčio tarifas

Norėdami sužinoti daugiau, peržiūrėkite „Finance“ verslo vertinimo kursą arba NEMOKAMĄ „intro to corporate finance“ kursą.

Kapitalo struktūra pagal pramonės šakas

Kapitalo struktūros gali labai skirtis pagal pramonės šakas. Ciklinės pramonės šakos, tokios kaip kasyba Kasybos turto vertinimo metodikos Pagrindiniai kasybos vertinimo metodai pramonėje apima kainą iki grynosios turto vertės P / NAV, kainą iki pinigų srauto P / CF, bendrą įsigijimo kainą BLS ir EV / išteklius. Geriausias būdas įvertinti kasybos turtą ar įmonę yra sukurti diskontuotų pinigų srautų (DCF) modelį, kuriame atsižvelgiama į techninėje ataskaitoje pateiktą kasyklų planą, dažnai netinka skoloms, nes jų pinigų srautų profiliai gali būti nenuspėjami ir yra per didelis netikrumas dėl jų galimybių grąžinti skolą.

Kitos pramonės šakos, pavyzdžiui, bankininkystė ir draudimas, naudoja didžiulius finansinius svertus, o jų verslo modeliai reikalauja didelių skolų.

Privačioms įmonėms gali būti sunkiau panaudoti skolą, o ne nuosavą kapitalą, ypač mažoms įmonėms, kurioms reikalingos asmeninės jų savininkų garantijos.

Kaip rekapitalizuoti verslą

Įmonė, nusprendusi, kad ji turėtų optimizuoti savo kapitalo struktūrą, keisdama skolos ir nuosavo kapitalo derinį, turi keletą galimybių atlikti šį pakeitimą.

Rekapitalizavimo metodai apima:

- Išleisti skolą ir atpirkti nuosavą kapitalą

- Išleiskite skolą ir sumokėkite didelius dividendus akcijų investuotojams

- Išleisti nuosavą kapitalą ir grąžinti skolą

Kiekvienas iš šių trijų metodų gali būti efektyvus verslo rekapitalizavimo būdas.

Pirmuoju požiūriu įmonė skolinasi pinigus išleisdama skolą ir tada panaudoja visą kapitalą akcijoms iš savo kapitalo investuotojų atpirkti. Tai padidina skolos sumą ir sumažina nuosavo kapitalo sumą balanse.

Taikant antrąjį metodą, įmonė skolinsis pinigų (t. Y. Išleis skolą) ir panaudos tuos pinigus vienkartiniams specialiems dividendams išmokėti, o tai sumažina nuosavo kapitalo vertę padalijamo verte. Tai dar vienas būdas padidinti skolą ir sumažinti nuosavą kapitalą.

Taikant trečiąjį metodą, įmonė juda priešinga kryptimi ir išleidžia nuosavą kapitalą parduodama naujas akcijas, tada paima pinigus ir panaudoja juos skolai grąžinti. Kadangi nuosavas kapitalas yra brangesnis nei skola, šis metodas nėra pageidautinas ir dažnai atliekamas tik tada, kai įmonė yra pervertinta ir jai labai reikia sumažinti skolą.

Kompromisai tarp skolos ir nuosavo kapitalo

Yra daugybė kompromisų, į kuriuos turi atsižvelgti firmų savininkai ir vadovai, nustatydami savo kapitalo struktūrą. Žemiau yra keletas kompromisų, į kuriuos reikėtų atsižvelgti.

Nuosavybės privalumai ir trūkumai:

- Jokių palūkanų mokėjimų

- Nėra privalomų fiksuotų išmokų (dividendai yra diskreciniai)

- Nėra terminų (nėra kapitalo grąžinimo)

- Turi nuosavybės teisę ir verslo kontrolę

- Turi balsavimo teises (paprastai)

- Turi didelę numanomą kapitalo kainą

- Tikisi didelės grąžos normos (dividendai ir kapitalo padidėjimas)

- Turi paskutinę pretenziją dėl įmonės turto likvidavimo atveju

- Suteikia maksimalų lankstumą

Privalumai ir trūkumai skolai:

- Turi palūkanų mokėjimus (paprastai)

- Turi fiksuotą grąžinimo grafiką

- Pirmiausia turi pretenziją dėl įmonės turto likvidavimo atveju

- Reikalauja sandorio ir finansinės veiklos metrikos, kurios turi būti įvykdytos

- Yra veiklos lankstumo apribojimai

- Turi mažesnes išlaidas nei nuosavas kapitalas

- Tikisi mažesnės grąžos normos nei nuosavas kapitalas

Vaizdo įrašo kapitalo struktūros paaiškinimas

Peržiūrėkite šį trumpą vaizdo įrašą, kad greitai suprastumėte pagrindines šiame vadove aprašytas sąvokas, įskaitant kapitalo struktūros apibrėžimą, kokia yra optimali kapitalo struktūra, ir apskaičiuojant svertinį kapitalo kainą (WACC).

Kapitalo struktūra jungiantis ir įsigyjant (įsigijimai ir įsigijimai)

Kai įmonės vykdo susijungimus ir įsigijimus. Susijungimų įsigijimų susijungimų ir įsigijimų procesas Šiame vadove rasite visus susijungimų ir įsigijimų proceso etapus. Sužinokite, kaip įvykdyti susijungimai, įsigijimai ir sandoriai. Šiame vadove apibūdinsime įsigijimo procesą nuo pradžios iki pabaigos, įvairius įsigyjančiųjų tipus (strateginius ir finansinius pirkimus), sinergijos svarbą ir sandorių išlaidas, sujungtų įmonių kapitalo struktūra dažnai gali patirti didelę įtaką pakeisti. Jų struktūra priklausys nuo daugelio veiksnių, įskaitant tikslui skirto atlygio formą (grynieji pinigai ir akcijos) ir nuo to, ar esama abiejų bendrovių skola yra palikta, ar ne.

Pavyzdžiui, jei „Elephant Inc.“ nuspręs įsigyti „Squirrel Co.“ naudodama savo akcijas kaip atlygio formą, ji padidins nuosavo kapitalo vertę savo balanse. Tačiau jei „Elephant Inc.“ įsigys „Squirrel Co.“ grynuosius pinigus (kurie finansuojami skolomis), tai padidins skolos sumą savo balanse.

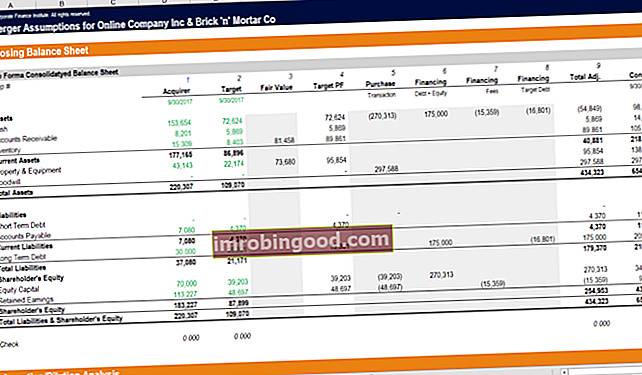

Sujungto ūkio subjekto pro forma kapitalo struktūros nustatymas yra pagrindinė M&A finansinio modeliavimo dalis. Žemiau pateiktoje ekrano kopijoje parodyta, kaip dvi įmonės sujungiamos ir kapitalizuojamos, kad būtų sudarytas visiškai naujas balansas.

Norėdami sužinoti daugiau, peržiūrėkite „Finance“ susijungimų ir įsigijimų finansinio modeliavimo kursą.

Sverto išpirkimas

Sverto išpirkimas (LBO) Sverto išpirkimas (LBO) Sverto išpirkimas (LBO) yra sandoris, kai verslas įsigyjamas naudojant skolą kaip pagrindinį atlygio šaltinį. LBO sandoris paprastai įvyksta, kai privataus kapitalo įmonė skolinasi tiek, kiek gali iš įvairių skolintojų (iki 70–80% pirkimo kainos), kad būtų pasiektas vidinės palūkanų grąžos IRR sandoris> 20%. įgis reikšmingą svertą finansuoti įsigijimą. Šią praktiką dažniausiai vykdo privataus kapitalo įmonės, siekiančios investuoti kuo mažesnį nuosavo kapitalo kiekį ir finansuoti likutį skolintomis lėšomis.

Žemiau pateiktame paveikslėlyje parodyta, kaip sverto naudojimas gali žymiai padidinti nuosavybės grąžą, nes skola laikui bėgant grąžinama.

Sužinokite daugiau apie LBO sandorius LBO modelis „Excel“ sukurtas LBO modelis, skirtas įvertinti skolinto išpirkimo (LBO) sandorį, įmonės, finansuojamos naudojant didelę skolos sumą, įsigijimą. ir kodėl privataus kapitalo įmonės dažnai naudojasi šia strategija.

Papildomi kapitalo struktūros ištekliai

Dėkojame, kad perskaitėte šį vadovą ir kapitalo struktūrų apžvalgą bei svarbias aplinkybes, į kurias turi atsižvelgti savininkai, valdytojai ir investuotojai.

Finansai yra oficialus finansinio modeliavimo analitiko paskirties FMVA® sertifikatas. Prisijunkite prie 350 600 ir daugiau studentų, dirbančių tokiose įmonėse kaip „Amazon“, J. P. Morganas ir „Ferrari“. Jei norite toliau mokytis ir siekti karjeros, šie papildomi finansiniai ištekliai bus didelė pagalba:

- WACC vadovas WACC WACC yra įmonės vidutinė svertinė kapitalo kaina ir atspindi sumaišytą kapitalo kainą, įskaitant nuosavą kapitalą ir skolą. WACC formulė yra = (E / V x Re) + ((D / V x Rd) x (1-T)). Šiame vadove apžvelgiama, kas tai yra, kodėl jis naudojamas, kaip jį apskaičiuoti, taip pat pateikiama atsisiunčiama WACC skaičiuoklė

- Įmonių finansų apžvalga Įmonių finansų apžvalga Įmonių finansai yra susiję su korporacijos kapitalo struktūra, įskaitant jos finansavimą ir veiksmus, kurių vadovybė imasi didindama įmonės vertę.

- Finansinio modeliavimo vadovas Nemokamas finansinio modeliavimo vadovas Šiame finansinio modeliavimo vadove pateikiami „Excel“ patarimai ir geriausia prielaidų, tvarkyklių, prognozavimo, trijų teiginių susiejimo, DCF analizės ir kt. Praktika.

- „DCF Modeling Guide“ „DCF Model Training Guide Free Guide“ DCF modelis yra specifinis finansinio modelio tipas, naudojamas verslui vertinti. Modelis yra tiesiog bendrovės nepanaudoto laisvo pinigų srauto prognozė