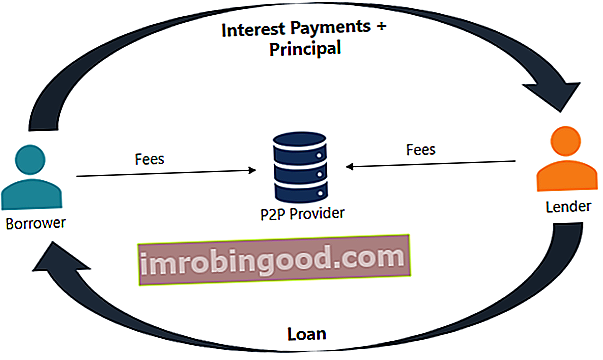

Tarpusavio skolinimas yra tiesioginio pinigų skolinimo asmenims ar įmonėms forma, kai oficiali finansų įstaiga nedalyvauja kaip tarpininkas. Finansinis tarpininkas reiškia įstaigą, kuri veikia kaip tarpininkas tarp dviejų šalių, kad palengvintų finansinę veiklą. sandorį. Įstaigos, kurios paprastai vadinamos finansiniais tarpininkais, yra komerciniai bankai, investiciniai bankai, investiciniai fondai ir pensijų fondai. susitarime. P2P skolinimas paprastai atliekamas per internetines platformas, kurios suderina skolintojus su potencialiais skolininkais.

P2P skolinimas siūlo tiek užtikrintas, tiek neužtikrintas paskolas Tiltinė paskola Tiltinė paskola yra trumpalaikė finansavimo forma, naudojama dabartiniams įsipareigojimams įvykdyti prieš užtikrinant nuolatinį finansavimą. Tai suteikia tiesioginį pinigų srautą, kai reikalingas finansavimas, tačiau jo dar nėra. Laikinai paskolai taikomos gana aukštos palūkanų normos ir ji turi būti užtikrinta tam tikra užtikrinimo priemone. Tačiau dauguma paskolų P2P paskolose yra neužtikrintos asmeninės paskolos. Užtikrintos paskolos šiai pramonei yra retos ir dažniausiai garantuojamos prabangos prekėmis. Dėl kai kurių unikalių savybių tarpusavio skolinimas laikomas alternatyviu finansavimo šaltiniu.

Kaip veikia tarpusavio skolinimas?

Tarpusavio skolinimas yra gana nesudėtingas procesas. Visi sandoriai atliekami per specializuotą internetinę platformą. Toliau pateikiami veiksmai apibūdina bendrą P2P skolinimo procesą:

- Galimas paskolos gavėjas, norintis gauti paskolą, užpildo internetinę paraišką tarpusavio skolinimo platformoje.

- Platforma vertina taikomąją programą ir nustato rizikos bei kredito reitingą FICO balas FICO balas, plačiau žinomas kaip kredito balas, yra trijų skaitmenų skaičius, naudojamas vertinant, kiek tikėtina, kad asmuo grąžins kreditą, jei asmuo yra duota kreditinė kortelė arba jei paskolos davėjas paskolina jiems pinigų. FICO balai taip pat naudojami siekiant nustatyti kiekvieno pareiškėjo suteikto kredito palūkanų normą. Tada pareiškėjui paskiriama atitinkama palūkanų norma.

- Patvirtinus paraišką, pareiškėjas iš investuotojų gauna galimas galimybes, atsižvelgdamas į jo kredito reitingą ir paskirtas palūkanų normas. Palūkanų norma Palūkanų norma reiškia sumą, kurią skolintojas ima skolininkui už bet kokią skolą, paprastai išreikštą kaip procentas nuo pagrindinės sumos. .

- Pareiškėjas gali įvertinti siūlomus variantus ir pasirinkti vieną iš jų.

- Pareiškėjas yra atsakingas už periodinių (dažniausiai kas mėnesį) mokamų palūkanų mokėjimą ir pagrindinės sumos grąžinimą suėjus terminui.

Internetinę platformą prižiūrinti įmonė už suteiktas paslaugas ima mokestį tiek skolininkams, tiek investuotojams.

Tarpusavio skolinimo privalumai ir trūkumai

Tarpusavio skolinimas suteikia keletą reikšmingų pranašumų tiek skolininkams, tiek skolintojams:

- Didesnė grąža investuotojams: P2P skolinimas paprastai suteikia didesnę grąžą investuotojams, palyginti su kitų rūšių investicijomis.

- Labiau prieinamas finansavimo šaltinis: Kai kuriems skolininkams tarpusavio skolinimas yra labiau prieinamas finansavimo šaltinis nei įprastos paskolos iš finansų įstaigų. Tai gali lemti žemas skolininko kredito reitingas arba netipiškas paskolos tikslas.

- Mažesnės palūkanų normos: P2P paskoloms paprastai taikomos mažesnės palūkanų normos dėl didesnės skolintojų konkurencijos ir mažesnių inicijavimo mokesčių.

Nepaisant to, tarpusavio skolinimas turi keletą trūkumų:

- Kredito rizika: Tarpusavio paskoloms gresia didelė kredito rizika. Daugelis skolininkų, kurie kreipiasi dėl P2P paskolų, turi žemus kredito reitingus, kurie neleidžia jiems gauti įprastos paskolos iš banko. Todėl skolintojas turėtų žinoti apie savo sandorio šalies numatytą tikimybę.

- Nėra draudimo / vyriausybės apsaugos: Vyriausybė nesuteikia skolintojams draudimo ar bet kokios formos apsaugos skolininko įsipareigojimų nevykdymo atveju.

- Teisės aktai: Kai kuriose jurisdikcijose neleidžiama tarpusavio skolinimosi ar reikalaujama, kad tokias paslaugas teikiančios įmonės laikytųsi investavimo taisyklių. Todėl kai kuriems skolininkams ar skolintojams tarpusavio skolinimas gali būti nepasiekiamas.

Daugiau išteklių

Finansai siūlo finansinio modeliavimo ir vertinimo analitikui (FMVA) ™ FMVA® atestaciją. Prisijunkite prie 350 600 ir daugiau studentų, dirbančių tokiose įmonėse kaip „Amazon“, J. P. Morganas ir „Ferrari“ sertifikavimo programa tiems, kurie nori pakelti savo karjerą į kitą lygį. Norėdami sužinoti daugiau apie susijusias temas, peržiūrėkite šiuos nemokamus finansų išteklius:

- Pinigų kreditas Pinigų kreditas Pinigų kreditas (CC) yra trumpalaikis įmonės finansavimo šaltinis. Kitaip tariant, grynasis kreditas yra trumpalaikė paskola, kurią įmonei suteikia bankas. Tai leidžia įmonei išimti pinigus iš banko sąskaitos, nelaikant kredito likučio.

- Skolos pajėgumas Skolos pajėgumas Skolos pajėgumas reiškia bendrą skolos sumą, kurią verslas gali patirti ir grąžinti pagal skolos sutarties sąlygas.

- Paskolos paktas Paskolos paktas Paskolos paktas yra susitarimas, kuriame nurodomos paskolos gavėjo ir skolintojo paskolos politikos sąlygos. Susitarimas suteikia skolintojams laisvę grąžinti paskolas, tuo pačiu apsaugant jų skolinimo padėtį. Panašiai ir dėl reglamentų skaidrumo skolininkai gauna aiškių lūkesčių

- Išankstinis apmokėjimas Išankstinis apmokėjimas Išankstinis mokėjimas yra bet koks mokėjimas, atliktas iki jo oficialaus termino. Išankstiniai mokėjimai gali būti atliekami už prekes ir paslaugas arba už skolos apmokėjimą. Juos galima suskirstyti į dvi grupes: visi išankstiniai mokėjimai ir daliniai išankstiniai mokėjimai.