Valdomas turtas (AUM), dar vadinamas valdomais fondais, yra bendra vertybinių popierių rinkos vertė. Apyvartiniai vertybiniai popieriai Apyvartiniai vertybiniai popieriai yra neribotos trumpalaikės finansinės priemonės, išleidžiamos arba nuosavybės vertybiniams popieriams, arba viešai listinguojamos bendrovės skolos vertybiniams popieriams. Emisiją išleidusi bendrovė sukuria šias priemones aiškiam tikslui surinkti lėšų tolesnei verslo veiklai ir plėtrai finansuoti. finansų įstaiga (pvz., bankas, investicinis fondas ar rizikos draudimo fondas) turi arba valdo savo klientų vardu.

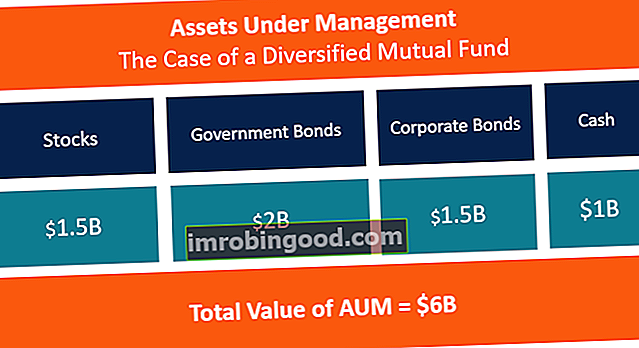

Investicinio fondo AUM pavyzdys

Imkime investicinio fondo, turinčio diversifikuotą akcijų ir obligacijų portfelį ir reikšmingą grynųjų pinigų poziciją, pavyzdį. Tarkime, kad investicinio fondo portfelis susideda iš 1,5B USD akcijų, 2B USD vyriausybės obligacijų, 1,5B USD įmonių obligacijų. Įmonių obligacijos Įmonių obligacijas išleidžia korporacijos ir paprastai subręsta per 1–30 metų. Šios obligacijos paprastai siūlo didesnį pelningumą nei vyriausybės obligacijos, tačiau jos kelia didesnę riziką. Įmonių obligacijas galima suskirstyti į grupes, priklausomai nuo rinkos sektoriaus, kuriame veikia įmonė, ir 1B USD grynaisiais.

Bendra valdomo fondo turto vertė bus 6 mlrd. USD.

Kodėl apskaičiuojamas valdomas turtas

Bendra AUM vertė yra finansų įstaigos dydžio matas ir pagrindinis sėkmės rodiklis, nes didesnis AUM paprastai reiškia didesnes pajamas valdymo mokesčių forma. Štai kodėl finansų įstaigos, norėdamos įvertinti verslo tendencijas, žiūri į AUM vertę ir lygina ją su konkurentais bei savo istorija.

Be to, kai kuriose jurisdikcijose valdomo turto vertė gali nulemti, ar įstaiga turi laikytis konkrečių taisyklių.

Tai, kaip įstaigos ar investuotojai apskaičiuoja valdomą turtą, gali šiek tiek skirtis. Kai kurie bankai gali apimti indėlius ir grynuosius pinigus, investicinius fondus. Savitarpio fondai. Investicinis fondas yra pinigų grupė, surinkta iš daugelio investuotojų, norint investuoti į akcijas, obligacijas ar kitus vertybinius popierius. Investiciniai fondai priklauso investuotojų grupei, juos valdo profesionalai. Sužinokite apie įvairius fondų tipus, jų veikimą, investavimo į juos naudą ir kompromisus bei jų skaičiavimus. Kitos įstaigos laiko tik savo nuožiūra valdomas lėšas, kurias įstaiga gali naudoti prekybai klientų vardu.

Kaip AUM laikui bėgant keičiasi

Valdomo turto suma keičiasi dėl:

- Lėšų įplaukos ir nutekėjimai Grynųjų pinigų valdymas Grynųjų pinigų valdymas, dar vadinamas iždo valdymu, yra procesas, apimantis pinigų srautų, gautų iš operacijų, investicijų ir . Pavyzdžiui, investicinio fondo investuotojai gali padidinti arba sumažinti savo investicijų dydį pirkdami papildomas fondo akcijas arba parduodami jau turimas akcijas, o tai pakeis bendrą fondo AUM dydį.

- Vertybinių popierių, į kuriuos investuota AUM, vertė. Pavyzdžiui, investiciniam fondui padidės (sumažės) AUM, kai padidės (sumažės) jo vertybinių popierių rinkos vertė.

- Išmokėtų dividendų skaičius įstaigos portfelio įmonės, jei jos reinvestuojamos ir neplatinamos.

Dėl aukščiau išvardytų veiksnių valdomo turto vertė nuolat keičiasi.

Pirmiau minėti veiksniai taip pat lemia, kaip greitai keičiasi AUM. Pvz., Kitos lygios sąlygos yra šios:

- Fondas, kurio įplaukos ir įplaukos dažnai, rodo didesnį AUM nepastovumą nei fondas, turintis labai atsidavusių ir stabilių investuotojų bazę.

- Fondas, investuojantis į nepastovius vertybinius popierius, patirs didesnius AUM svyravimus nei fondas, investuojantis į stabilius, mažai kintančius vertybinius popierius.

Tačiau AUM nepastovumas taip pat gali priklausyti nuo to, ar turimi vertybiniai popieriai yra likvidūs, ar kaip dažnai jie yra vertinami rinkos kaina.

- Pavyzdžiui, ypač nelikvidus vertybinis popierius gali neprekiauti taip dažnai, o poveikis AUM gali būti ne toks dažnas, kaip tai daroma su likvidžiu turtu.

- Privatus vertybinis popierius negali būti dažnai parduodamas rinkoje, o tai reiškia, kad AUM vertė nesikeis taip dažnai, kaip tai daroma su vertybiniais popieriais.

Investuotojų pinigai ir AUM nepastovumas

Fondas, turintis dažnai ir (arba) dažnai įplaukiančią ir nutekančią lėšas, patirs daugiau nepastovumo AUM, o tai bus kliūtis efektyviam investavimo strategijų valdymui, ypač kai tikslinės investicijos yra nelikvidžios.

Kad išvengtų galimos dažnų įplaukų ir nutekėjimų žalos, įstaigos, pvz., Investiciniai fondai ar rizikos draudimo fondai, gali pasikliauti daliniais sprendimais:

- Užrakinimo laikotarpiai, paprastai nuo kelių mėnesių iki kelerių metų, per kuriuos lėšų atsiimti neįmanoma.

- Fondo uždarymas investuotojams, arba nuolat, arba laikinai, kad papildomi pinigai negalėtų patekti.

Minėtos priemonės yra ypač naudingos, nes:

- Jie padeda institucijai išvengti tokių reiškinių kaip priverstinis vertybinių popierių pardavimas ar pirkimas, kurie bus ypač problemiški nelikvidžių rinkų atveju.

- Jie padeda išvengti pernelyg didelio AUM augimo, kuris sukeltų paskirstymo problemų, nes dažnai sunku efektyviai investuoti dideles pinigų sumas, ypač jei dalyvaujantis fondas siekia pranašesnių rezultatų nei lyginamųjų indeksų.

Jei AUM nepastovumas yra kontroliuojamas, fondas gali vykdyti savo investavimo strategiją, nereikėdamas didinti ar mažinti savo pozicijų dėl įplaukų ir nutekėjimų.

Valdomas turtas kaip sėkmės matas

Nesvarbu, ar turime reikalų su bankais, turto valdytojais, draudimo kompanijomis ar kitomis finansinėmis institucijomis, AUM dydis yra įmonės sėkmės matas. Taip yra todėl, kad jis paprastai koreliuoja su kitais KPI.

- Didesnis AUM paprastai koreliuoja su didesnėmis pajamomis, jei ROA yra pastovi arba reikšmingai nesikeičia.

- AUM dydis taip pat yra įstaigos ir jos vadovybės prestižo matas, nes turto valdytojai ir bankai paprastai bus reitinguojami pagal šią metriką.

- Be to, vadovybės kompensacijų ir premijų paketai dažnai priklauso nuo AUM dydžio.

Valdomas turtas ir fondo rezultatai

Pernelyg didelis AUM augimas gali būti neigiamas veiksnys, ypač turto valdytojams, kurie investuoja aktyviai ir siekia pranašesnių rezultatų.

- Labai dideles pinigų sumas sunku paskirstyti laiku ir nedarant įtakos perkamų ir parduotų vertybinių popierių kainai.

- Dėl didesnių pinigų srautų, turto valdytojams paprastai reikia didinti diversifikaciją, o tai gali prieštarauti tikslui pasiekti reikšmingą našumą, palyginti su etalonais.

Daugiau išteklių

Finansai yra oficialus pasaulinio sertifikuoto bankų ir kreditų analitiko (CBCA) ™ CBCA ™ sertifikavimo teikėjas. Atestuota bankų ir kreditų analitikų (CBCA) ™ akreditacija yra pasaulinis kredito analitikų standartas, apimantis finansus, apskaitą, kredito analizę, pinigų srautų analizę. , sandorio modeliavimas, paskolos grąžinimas ir kt. sertifikavimo programa, skirta padėti visiems tapti pasaulinio lygio finansų analitikais. Norėdami toliau siekti savo karjeros, naudingi toliau nurodyti papildomi ištekliai:

- Diversifikavimas Diversifikavimas Diversifikavimas yra portfelio išteklių ar kapitalo paskirstymo įvairioms investicijoms būdas. Veiklos diversifikavimo tikslas yra sušvelninti nuostolius.

- Turto grąža ir ROA formulė Turto grąža ir ROA formulė ROA formulė. Turto grąža (ROA) yra investicijų grąžos (IG) metrikos rūšis, matuojanti verslo pelningumą, palyginti su visu jo turtu. Šis santykis rodo, kaip gerai įmonė dirba, lygindama jos gaunamą pelną (grynąsias pajamas) su kapitalu, kurį ji investuoja į turtą.

- Turto klasė Turto klasė yra panašių investicinių priemonių grupė. Skirtingos investicinio turto rūšys arba rūšys, pavyzdžiui, investicijos į fiksuotas pajamas, yra grupuojamos pagal jų panašią finansinę struktūrą. Paprastai jais prekiaujama tose pačiose finansų rinkose ir joms taikomos tos pačios taisyklės ir reglamentai.

- Laukiama grąža Laukiama grąža Laukiama investicijos grąža yra tikėtina tikėtinos galimo grąžos, kurią ji gali suteikti investuotojams, pasiskirstymo vertė. Investicijos grąža yra nežinomas kintamasis, kurio skirtingos vertės susijusios su skirtinga tikimybe.